Depuis hier, de très nombreux articles ont été publiés sur "une erreur de calcul du FMI" en ce qui concerne la modélisation de l'impact des mesures d'austérité sur la croissance. LaLibre.be titre par exemple "Le FMI sâest trompé⦠et fait son mea culpa !". Pour l'Huma "Le FMI le confirme : lâaustérité était une erreur de calcul" ; et pour Rue89 "Oups ! Lâaustérité était une erreur (FMI)". En cause : la publication il y a quelques jours d'un rapport de Olivier Blanchard (économiste en chef du FMI) et Daniel Leigh (économiste au FMI) intitulé "Growth Forecast Errors and Fiscal Multipliers". Alors, erreur de calcul ou pas ?

Dans l'abstract de ce document de recherche, qui au passage reflète uniquement l'avis des auteurs et non pas celui du FMI, les deux auteurs expliquent que les consolidations fiscales (= mesures d'austérité pour faire simple) ont entrainé une baisse de croissance plus forte qu'attendue. "We find that, in advanced economies, stronger planned fiscal consolidation has been associated with lower growth than expected, with the relation being particularly strong, both statistically and economically, early in the crisis."

Dans l'abstract de ce document de recherche, qui au passage reflète uniquement l'avis des auteurs et non pas celui du FMI, les deux auteurs expliquent que les consolidations fiscales (= mesures d'austérité pour faire simple) ont entrainé une baisse de croissance plus forte qu'attendue. "We find that, in advanced economies, stronger planned fiscal consolidation has been associated with lower growth than expected, with the relation being particularly strong, both statistically and economically, early in the crisis."

Il n'en fallait donc pas plus pour déchaîner les foules ! Mais calmons nous et analysons le problème de plus près. La question principale de l'impact des mesures d'austérité sur la croissance réside dans le choix du multiplicateur fiscal, qui représente la variation du PIB en réponse à une variation de la dépense publique. Par exemple, si le multiplicateur fiscal considéré dans le modèle est égal à 0,5 , cela signifie qu'une baisse des dépenses publiques de 10 milliards d'euros entraînera une baisse du PIB de 5 milliards d'euros. Si le multiplicateur fiscal est défini comme étant égal à 2, cela signifie qu'une baisse de 10 milliards de dépenses publiques implique une baisse du PIB de 20 milliards.

Comme vous pouvez le voir très simplement avec cet exemple, le choix du niveau du multiplicateur fiscal a un impact énorme sur la variation du PIB, et donc sur la baisse de croissance suite à une hausse de taxes ou à une baisse des dépenses publiques. Plus le multiplicateur fiscal est élevé, plus l'austérité aura un impact important et "cassera" la croissance. Mais comment peut-on justement déterminer la taille de ce multiplicateur fiscal ? Et bien c'est très simple, il suffit de taper "multiplicateur fiscal France pas cher" sur Google, et vous avez votre réponse... Euh non, pas vraiment en fait ! C'est justement là le centre du problème.

Le multiplicateur fiscal est calculé de manière empirique, c'est à dire en regardant sur différentes périodes et dans différents pays comment a varié le PIB à la suite d'une variation des dépenses publiques. Comme rappelé justement par Blanchard et Leigh dans la conclusion de leur papier, il n'existe pas UNE valeur du multiplicateur fiscal qui soit applicable dans tous les pays pour toutes les périodes. Les mauvaises prévisions du FMI ne sont donc pas dues à une "erreur de calcul" à proprement parlé (en gros c'est pas Jacqueline de la compta du FMI qui a oublié une virgule dans sa formule Excel), mais le résultat d'une mauvaise anticipation d'une rupture dans la valeur du multiplicateur fiscal entre l'avant et l'après crise.

"However, our results need to be interpreted with care. As suggested by both theoretical considerations and the evidence in this and other empirical papers, there is no single multiplier for all times and all countries. Multipliers can be higher or lower across time and across economies. In some cases, confidence effects may partly offset direct effects. As economies recover, and economies exit the liquidity trap, multipliers are likely to return to their precrisis levels. Nevertheless, it seems safe for the time being, when thinking about fiscal consolidation, to assume higher multipliers than before the crisis."

En effet, sur une période de trente ans avant la crise, le multiplicateur fiscal était en moyenne de 0,5. Assez bêtement (faute de mieux ou bien pour justifier l'austérité, la question est ouverte...), les prévisions du FMI en ce qui concerne l'impact de la consolidation fiscale sur la croissance ont donc été réalisées sur base d'un multiplicateur de 0,5 ! Mais en réalité, avec le recul, on commence à se rendre compte que le multiplicateur fiscal est en fait sûrement supérieur à 1 en période de crise ! Ce qui implique, pour un pays ayant par exemple planifié une consolidation fiscale de 100 milliards d'euros, et alors que le FMI prévoyait une baisse du PIB de 50 milliards (multiplicateur de 0,5), que la baisse réelle du PIB a été d'environ 100 milliards (multiplicateur égal à 1). Ce n'est pas exactement la même chose, vous en conviendrez !

"In line with these assumptions, earlier analysis by the IMF staff suggests that, on average, fiscal multipliers were near 0.5 in advanced economies during the three decades leading up to 2009. [...] Our results indicate that multipliers have actually been in the 0.9 to 1.7 range since the Great Recession. This finding is consistent with research suggesting that in todayâ€s environment of substantial economic slack, monetary policy constrained by the zero lower bound, and synchronized fiscal adjustment across numerous economies, multipliers may be well above 1." (source : IMF WEO - "Are We Underestimating Short-term Fiscal Multipliers?" - page 41).

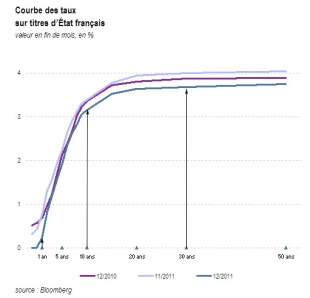

Mais il n'y a pas que le FMI dans cette situation... C'est la même chose pour les autres grands organismes (Comission Européenne, OCDE...), qui ont certes été moins mauvais que le FMI, mais qui ont aussi extrêmement mal anticipé l'impact de l'austérité sur la croissance via le changement de valeur du multiplicateur fiscal. Le graphique ci-dessous résume cela, en montrant l'erreur de prévision de croissance par point de consolidation fiscale. Tous les organismes ont donc sous-estimé la valeur du multiplicateur fiscal ; l'OCDE étant le "moins pire" des 4, en ayant plus rapidement anticipé, dès un rapport de décembre 2010, que le multiplicateur pourrait en réalité se rapprocher de 1.

"The December 2010 OECD Economic Outlook includes a table on the likely effects of fiscal consolidation on GDP, suggesting multipliers closer to 1 for a package equally composed of spending cuts and direct tax increases. Such higher multipliers, if they were used in forecasting, may help to explain our finding of a smaller coefficient on fiscal consolidation forecasts for OECD growth forecast errors."

Conclusion: Il y a seulement deux ans, le FMI prévoyait pour la France une croissance en 2012 de 2% et et 2013 de 2,2% (source: World Economic Outlook April 2010)... Raté un peu (autour de 0 à 0,5% en réalité...)! Pour l'Espagne, le FMI tablait sur une croissance de 1,5% en 2012 (récession de 1,4% en réalité)... Raté beaucoup ! Les modèles de prévision fonctionnent plutôt pas mal en période de stabilité économique, lorsque les coefficients estimés historiquement sont stables et que les variations sont faibles. En période de crise, c'est un peu moins rigolo. La morale de cette histoire ? Baser ses prévisions sur des relations pré-crise en supposant stabilité des ces relations post-crise (économétriquement, on suppose donc stabilité des coefficients) est risqué. Penser avoir raison et imposer sa vision coûte que coûte aussi (même s'il est vrai que le FMI n'est pas l'organisme le + "pro-austérité" existant) !

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.