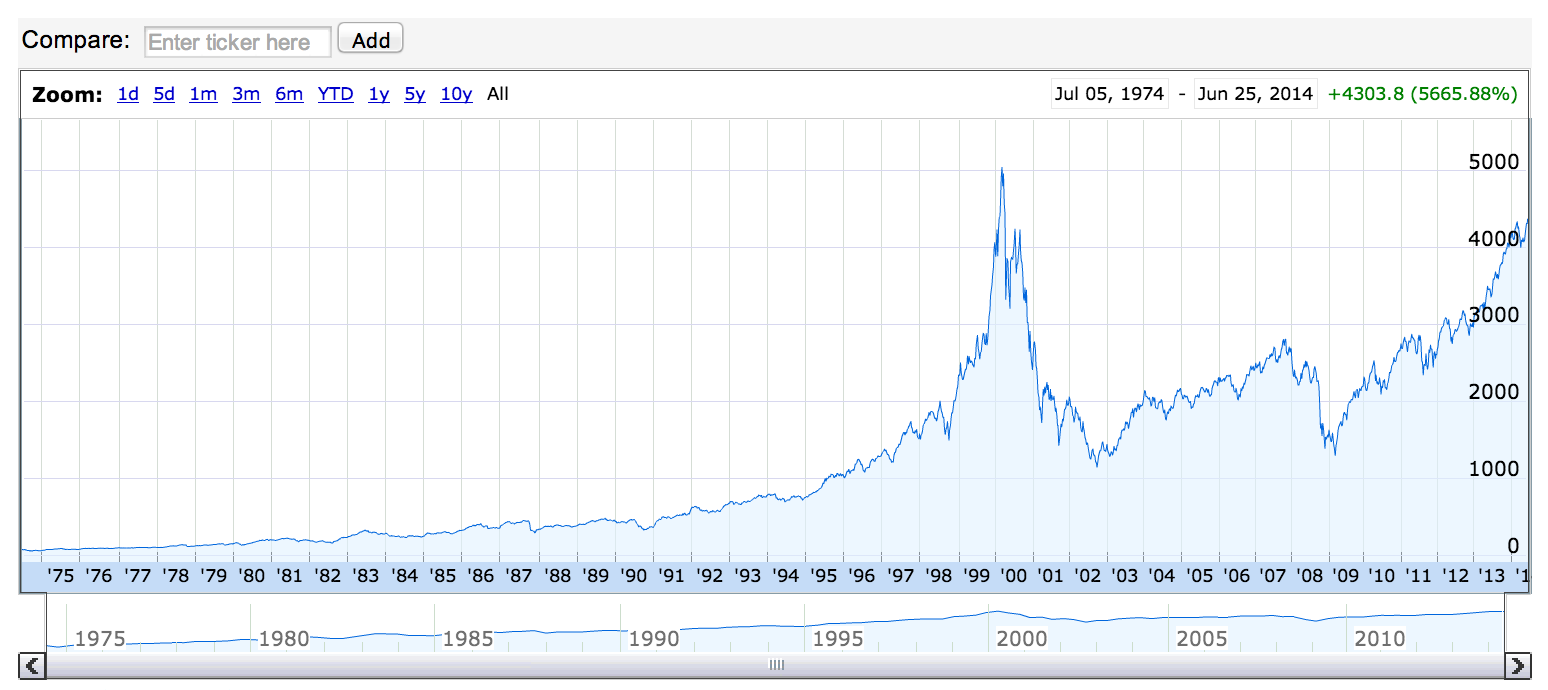

Entre 1995 et son plus haut historique au milieu des années 2000, le NASDAQ, l'indice "technologique" américain, était passé de 750 points à 5000 points, soit une multiplication par 6 et beaucoup de brouettes en 5 ans ! Et puis plouf ! Fin 2002, l'indice NASDAQ était de retour autour des 1300 points, soit une division par 3 depuis son plus haut un an et demi auparavant (graphique plus bas). Cette période de forte augmentation des valorisations des entreprises du NASDAQ, puis le krach qui s'en est suivi, est ce que l'on appelle communément la "bulle internet des années 2000". Mais en fait, comment est-ce que l'on caractérise une bulle ? Et les évènements récents (par exemple l'introduction de Twitter avec hausse de l'action le premier jour de plus de 70% ou bien le rachat de WhatsApp pour 19 milliards de dollars...) sont-ils des signes avant-coureurs d'un nouveau krach internet ?

Il faut tout d'abord bien comprendre qu'un mouvement de très forte valorisation se transforme en bulle qu'à partir du moment où tout cela explose. Avant l'explosion, on appelle souvent cela une "nouvelle ère" ou une "révolution". Revenons donc tout d'abord sur notre krach de 2000. Sans rentrer dans un discours "ah mais c'était évident que cela allait exploser" (toujours facile à dire avec le recul), il est tout de même possible de relever certains indicateurs concernant les introductions en bourse sur la période 1998-2000 qui semblaient montrer une "surchauffe", pour ensuite s'intéresser à l'évolution de ces indicateurs sur les années 2012-2013.

Il faut tout d'abord bien comprendre qu'un mouvement de très forte valorisation se transforme en bulle qu'à partir du moment où tout cela explose. Avant l'explosion, on appelle souvent cela une "nouvelle ère" ou une "révolution". Revenons donc tout d'abord sur notre krach de 2000. Sans rentrer dans un discours "ah mais c'était évident que cela allait exploser" (toujours facile à dire avec le recul), il est tout de même possible de relever certains indicateurs concernant les introductions en bourse sur la période 1998-2000 qui semblaient montrer une "surchauffe", pour ensuite s'intéresser à l'évolution de ces indicateurs sur les années 2012-2013.

Evolution de l'indice NASDAQ (1975-2014)

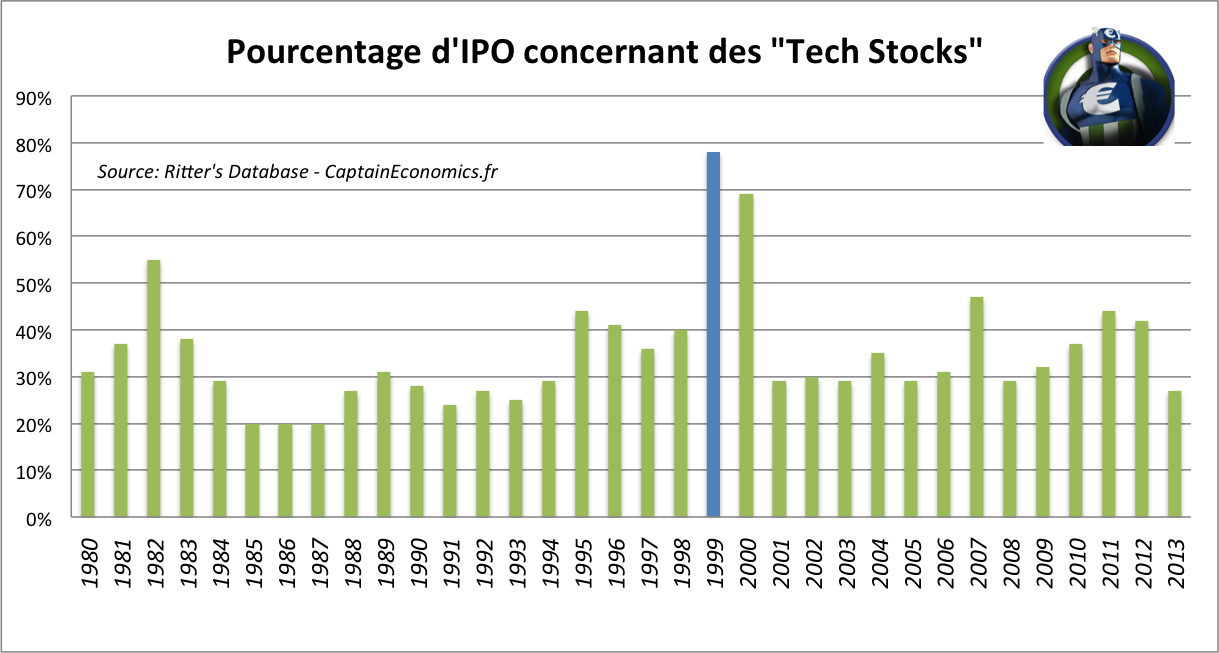

Intéressons nous donc tout d'abord à l'évolution des introductions en bourse des sociétés "internet" depuis le milieu des années 1980. Les données présentées ci-dessous sont extraites de la base mise à jour par la Professeur Jay Ritter (source : ici), une des références dans le domaine de l'étude des IPO (Initial Public Offering = Introduction en Bourse). En 1999, sur les 476 introductions en bourse de sociétés américaines, 79% étaient des "Tech Stocks", c'est à dire des sociétés "Internet" ("Internet-related stocks" pour reprendre la classification de Ritter). En 2013, il y a eu premièrement beaucoup moins de nouvelles introduction en bourse (157, bien que ce nombre soit un plus haut depuis 2006), et surtout le pourcentage de "Tech Stocks" est bien moindre (42%) et relativement stable dans le temps.

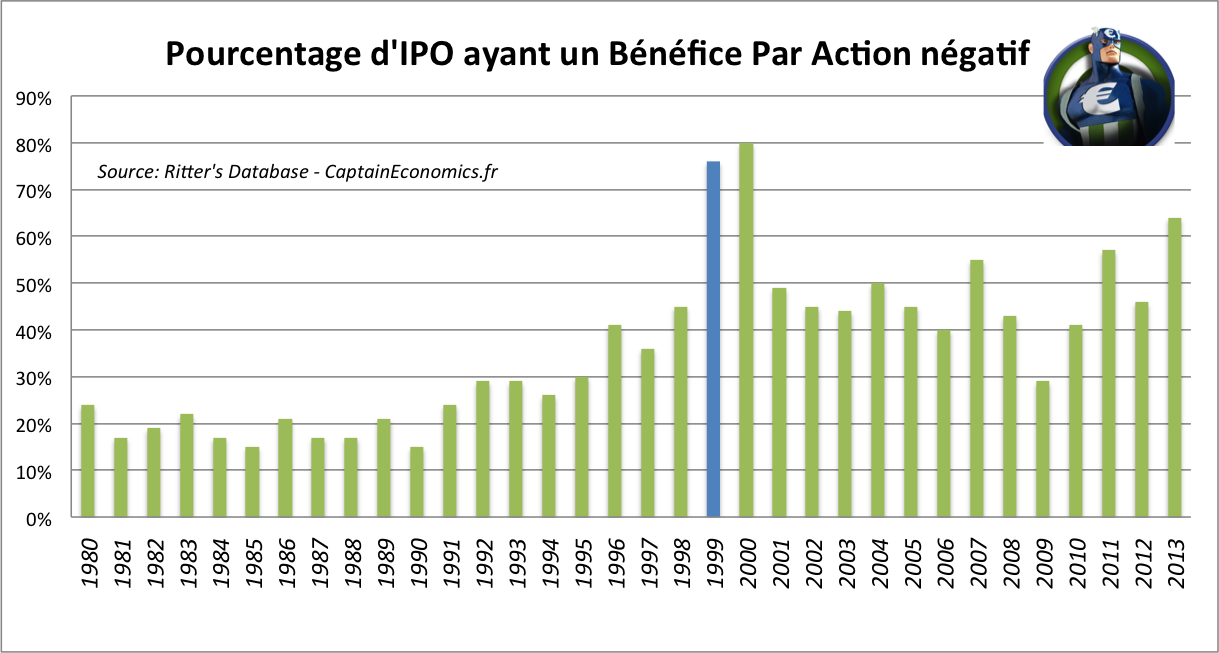

Davantage encore que le nombre d'IPO, il est intéressant de regarder l'aspect financier des entreprises s'introduisant en bourse, en les classifiant pour faire simple entre les entreprises qui perdent de l'argent au moment leur introduction en bourse et celles qui en gagnent ("Earnings Per Share" négatif ou positif). En 1999 et 2000, 80% des entreprises ayant réalisées une IPO perdaient de l'argent au moment de leur introduction. Ces entreprises étaient en moyenne très jeunes (entre 5 et 6 ans) et avaient donc ce qui semblait être un potentiel de croissance énorme, mais qui n'était donc qu'un potentiel (la valeur d'une entreprise dépendant des cash-flow futurs, une entreprise perdant actuellement de l'argent peut tout de même valoir des milliards de $ si les investisseurs pensent qu'elle sera très rentable dans le futur). En 2012-2013, l'ancienneté moyenne des entreprises s'introduisant en bourse était de 12 ans (donc entreprises plus "matures"), et le pourcentage d'entreprises perdant de l'argent était de 64%, ce qui constitue un plus haut historique depuis la bulle de 2000.

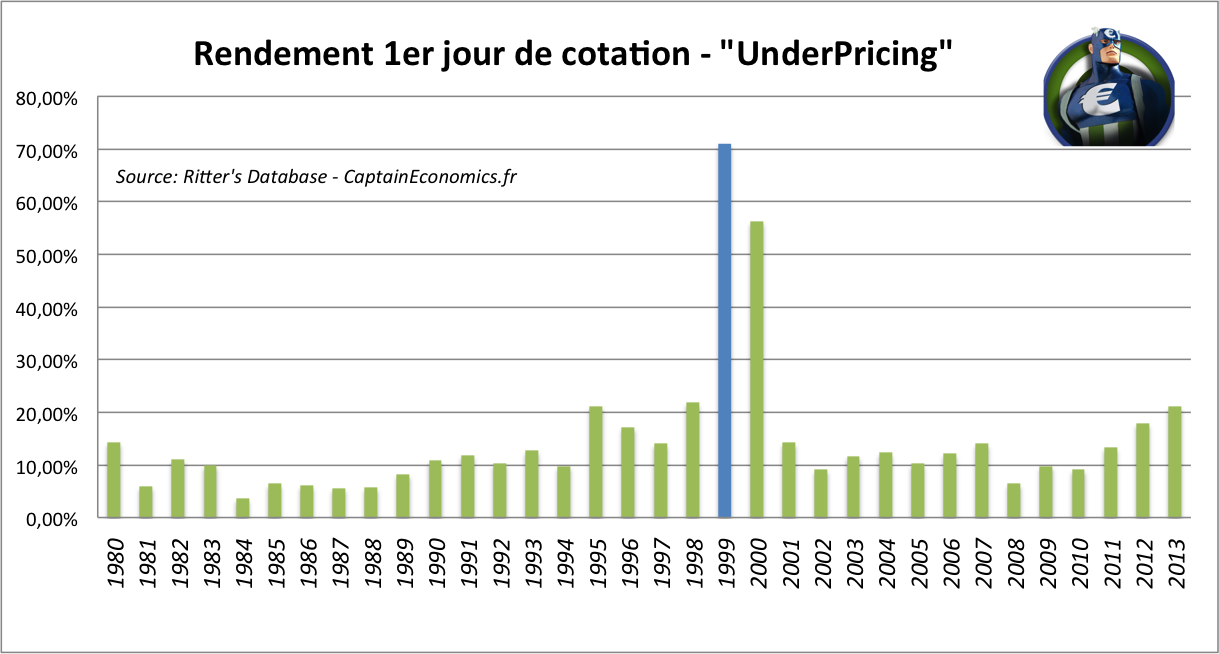

Allez encore des graphiques ! Les introductions en bourse sont caractérisées par un rendement le premier jour de cotation très fortement positif (lire "Quel est le rendement moyen d'une action le jour de son introduction en bourse ?"). Il existe pas mal d'explications à cela, allant de l'asymétrie d'information entre les agents, aux spécificités des IPO, en passant par des explications comportementales de non-rationalité des agents. En 1999 et 2000, il y a eu une période d'énorme euphorie en ce qui concerne les IPO ! En moyenne sur ces deux années, une entreprise qui commençait sa cotation à 10$ (prix de "vente" aux investisseurs) terminait sa première journée de cotation autour des 16$, soit un rendement en 1 jour de 60% (pour les investisseurs ayant réussi à obtenir des actions, donc souvent pas pour "Monsieur Toutlemonde"). Bien que quelques introductions en bourse récentes aient été caractérisées par des hausses spectaculaires le 1er jour (Twitter +72,6%, LinkedIn +109,44%, Groupon +30%...), le rendement moyen le premier jour est bien inférieur à ceux de la bulle de 2000. Mais comme pour le pourcentage d'IPO "perdant de l'argent", ont atteint aussi pour le rendement le 1er jour un plus haut depuis la bulle de 2000.

Si l'on regarde donc ces différents indicateurs ainsi que l'évolution du NASDAQ, on peut donc se poser des questions sur le début d'une nouvelle "bulle internet". La situation actuelle est en effet encore assez éloignée de l'euphorie totale de 1999-2000, mais assez proche du début de formation de la bulle, entre 1995 et 1998 (hausse du rendement 1er jour, hausse du nombre d'IPO d'entreprises avec Bénéfice par Action négatif et hausse du NASDAQ bien plus rapide que celle du Dow Jones Industrial).

Il faut tout de même noter que certains indicateurs viennent confirmer le potentiel de certains géants nouvellement introduit en bourse, comme Facebook qui a réalisé plus de 523 millions de bénéfice au quatrième trimestre 2013 (et 1,5 milliard de bénef' sur l'année !) et dont le cours boursier a augmenté de 75% depuis son introduction en bourse. Mais ensuite est-il "rationnel" que Facebook soit valorisé 173 milliards de dollars, avec donc ce que l'on appelle un ratio Price/Earnings de 85 (c'est à dire qu'il faudrait, au rythme actuel, 85 années de bénéfice pour avoir l'équivalent de la valorisation) ?

Conclusion : "This time is different" ! Cette phrase que l'on entend sur tous les sujets économiques possibles (dette publique, krach boursier), suppose que les situations présentes n'ont rien de comparable avec les situations passées. Ce qui était une bulle ou une crise dans le passé est désormais une révolution du troisième millénaire ou un changement de paradigme... Il est certain que les comparaisons historiques ont leurs limites, mais cela ne fait jamais de mal de se replonger un peu dans le passé ; l'homme ayant une capacité extraordinaire à refaire les mêmes erreurs encore et encore. Oui Twitter a un potentiel énorme ! Oui Facebook génère du cash et des millions de visiteurs ! Oui Candy Crush c'est super cool comme jeu... Mais est-ce que tout cela vaut entre 5 milliards de dollars (pour KING Saga, le producteur de Candy Crush) et 170 milliards (Facebook) ? Honnêtement, le Captain' n'en est pas convaincu !

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.