Aussi étonnamment que cela puisse paraître, et principalement durant les périodes d'expansion économique, les marchés boursiers tendent à augmenter en moyenne lorsque les nouvelles concernant l'emploi sont mauvaises, et à l'inverse, ils ont tendance en moyenne à baisser lorsque les nouvelles sont bonnes. Encore une preuve que la finance marche sur la tête ? Et bien non, il y a eu explication rationnelle à cela, apportée par trois économistes (Boyd, Hu, and Jagannathan) dans le papier de recherche "The Stock Market's Reaction to Unemployment News: Why Bad News is Usually Good for Stocks" (Journal of Finance - 2005).

Mais tout d'abord qu'est ce qu'une mauvaise nouvelle macroéconomique ? Cette question paraît toute simple, mais n'est finalement pas si triviale. Par exemple, l'annonce d'une hausse du chômage de 0,3 point peut-être une bonne nouvelle, si les marchés anticipaient une hausse encore plus importante. Idem, une baisse du chômage de 0,5 point peut être une mauvaise nouvelle si les marchés s'attendaient à une baisse de 0,8 point ! C'est un peu comme à l'école lors de la remise du bulletin scolaire ; si vous pensiez avoir 18 de moyenne mais que finalement vous n'avez "que" 17, c'est plutôt une mauvaise nouvelle pour vous à l'instant t. Vous aviez en effet déjà intégré le fait d'avoir réussi vos examens, et donc à l'instant même où vous recevez votre bulletin, c'est une mauvaise nouvelle (avoir 17/20) relativement à vos attentes (avoir 18/20) ! De la même manière, si vous pensiez avoir 3 et que vous avez finalement 5, c'est une bonne nouvelle. Et ceci peu importe la valeur absolue de votre note.

C'est la même chose en ce qui concerne la publication mensuelle du chiffre du chômage. Une "bonne nouvelle" arrive donc lorsque l'évolution du chômage est meilleure / moins pire que prévue par le consensus (le consensus représente l'avis moyen des différents investisseurs, avant la publication du chiffre officiel). Jusque là, vous me suivez ?

En théorie, on pourrait donc penser que lorsque la nouvelle macroéconomique est bonne (= niveau de chômage plus bas qu'anticipé par le consensus), alors les marchés devrait être content et les actions devraient donc s'apprécier. Et bien raté ! Ou plus exactement ce n'est pas toujours le cas, et c'est même en moyenne plutôt le phénomène inverse que l'on voit sur les marchés. L'étude réalisée couvre la période de 1962 à 1995, et étudie la variation journalière du marché action américain (indice S&P500) les jours où le chiffre officiel du chômage est publié par le "Bureau of Labor Statistics". Le modèle sépare les périodes de récession économique des périodes d'expansion économique, afin de voir si l'impact est différent selon l'état global de l'économie.

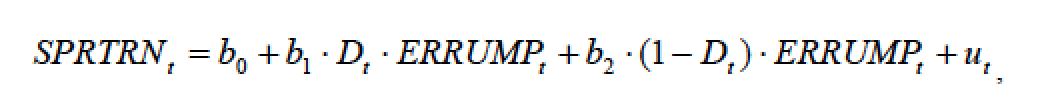

Comme vous avez tout compris à l'économétrie depuis l'introduction du Captain' sur ce sujet (lire "L'économétrie pour les nuls : Introduction"), l'équation du modèle va vous paraître incroyablement simple... ou pas.

Sans rentrer dans les détails pour ne pas embrouiller les non-initiés à l'économétrie, on regarde avec ce modèle la variation du S&P500 (variable SPRTRN pour S&P Return), en fonction de la variable ERRUMP (Error Unemployment) qui mesure l'écart entre la prévision du consensus et le chiffre officiel publié. La variable D est ce que l'on appelle une variable indicatrice ou "dummy variable", qui prend la valeur 0 en période d'expansion et la valeur 1 en période de récession.

Empiriquement, nos trois chercheurs trouvent une relation inverse en période d'expansion ; c'est à dire qu'une mauvaise nouvelle macro-économique en période de boom économique à tendance à faire baisser le marché action ! Mais comment est-ce possible ? Il faut comprendre qu'il y a trois grandes variables qui peuvent modifier le prix d'une action (1) le taux d'intérêt directeur, (2) le taux de croissance attendu des bénéfices et des dividendes ("expected cash flows"), (3) la prime de risque associée à la détention d'action.

(1) Le taux d'intérêt : Il existe une relation inverse entre le taux d'intérêt et le prix des actions. Lorsque les taux augmentent, les perspectives de développement des entreprises ralentissent et les investisseurs tendent à investir davantage en obligation (en vendant donc des actions). Hors, lorsque le taux de chômage diminue, la banque centrale a tendance à augmenter son taux directeur pour éviter une surchauffe inflationniste. Et qui dit hausse du taux directeur implique donc baisse du marché action. A l'inverse, lorsque le taux de chômage augmente, la banque centrale a tendance à diminuer son taux directeur pour relancer l'investissement des entreprises et la croissance (hausse du marché action).

(2) Le taux de croissance attendu des bénéfices et dividendes : Relation positive bien évidemment entre le taux de croissance espéré et le prix des actions. Plus les perspectives de croissance sont bonnes, plus le cours de l'action grimpe. Et le rapport avec le chômage ? Et bien lorsque le taux de chômage augmente, cela implique moins de croissance globale pour le pays, avec entre autre une baisse de la consommation, et donc une baisse du cours des actions.

La troisième variable (changement de la prime de risque) ne semblant pas être reliée à la publication du chiffre du chômage selon les calculs des auteurs, nous avons donc deux mouvements opposés lors de la publication du chiffre du chômage. Lorsqu'une bonne nouvelle est publiée, c'est un bon signe pour le développement futur de l'entreprise (croissance), donc les marchés sont heureux. Mais dans le même temps, la bonne nouvelle peut être signe d'une surchauffe de l'économie (pression inflationniste), et sous-entendre une hausse future des taux d'intérêt, donc les marchés ne sont pas contents.

Vous commencez à tout comprendre ? Et bien c'est finalement assez simple ; en période d'expansion économique, le premier effet prend le dessus sur le second, ce qui signifie que les marchés prennent une mauvaise nouvelle macro comme une bonne nouvelle pour le marché action, car cela implique une future baisse de taux d'intérêt (l'effet positif de la relation (1) étant supérieur à l'effet négatif de (2)). Par contre, en période de récession économique, les marchés interprètent une hausse du chômage supérieure aux attentes comme une réelle mauvaise nouvelle ; l'effet d'une potentielle baisse de taux (relation 1) étant considéré comme inférieur aux pertes via la baisse de la croissance (relation 2). Voici donc l'abstract in english résumant tout cela.

"We find that on average an announcement of rising unemployment is "good news" for stocks during economic expansions and �€�bad news �€� during economic contractions. Thus stock prices usually increase on news of rising unemployment, since the economy is usually in an expansion phase. We provide an explanation for this phenomenon. Unemployment news bundles two primitive types of information relevant for valuing stocks: information about future interest rates and future corporate earnings and dividends. A rise in unemployment typically signals a decline in interest rates, which is good news for stocks, as well as a decline in future corporate earnings and dividends, which is bad news for stocks. The nature of the bundle �€� and hence the relative importance of the two effects �€� changes over time depending on the state of the economy. For stocks as a group information about interest rates dominates during expansions and information about future corporate earnings dominates during contractions."

Reprenons notre exemple du bulletin de note, en supposant deux élèves de terminale, Eric et Ramzy. Le bac approche, et les deux élèves reçoivent pour le moment deux heures de cours particulier par semaine. Pour simplifier, nos deux compères pensent, à l'instant t-1, obtenir une moyenne de 10/20. Arrive le jour tant attendu de la remise des notes du bac blanc (jour t); Eric a finalement eu 8/20 (mauvaise nouvelle) et Ramzy 11/20 (bonne nouvelle).

Supposons que les marchés financiers puissent parier sur le salaire futur de chaque élève, en supposant que si l'un des deux n'a pas le bac, alors son espérance de salaire futur diminue. Avec la remise des notes bac blanc, on aurait envie de se dire que les marchés "vendent Eric" et "achètent Ramzy". Mais ce n'est pas forcément le cas ! En période de boom économique, la mauvaise nouvelle pour Eric va faire peur à ses parents, qui vont par exemple choisir de lui payer 6 heures de plus de cours particulier par semaine. A l'inverse, les parents de Ramzy se disent "mon fils est un génie, terminer les cours particuliers !". La mauvaise nouvelle à l'instant t pour Eric peut donc finalement être une bonne nouvelle et améliorer ses chances de réussir son bac via la potentielle hausse du nombre d'heures de cours particulier qu'il va recevoir (c'est l'équivalent baisse de taux directeur sur le marché action). A l'inverse, en période de crise économique, les parents d'Eric ne peuvent pas se permettre de lui payer davantage d'heures de cours particulier, et donc la mauvaise note et aussi une mauvaise nouvelle réelle pour Eric !

Mais alors, pourquoi en ce moment, période de crise, les marchés actions augmentent sans fin alors que les news macroéconomiques sont tout de même pas terribles ? Par exemple, l'indice américain, le S&P500, a hier touché son plus haut niveau depuis 5 ans (voir graphique) !

Tout d'abord, il faut relativiser les résultats de l'étude présentée précédemment. Attention à ne pas trop généraliser les résultats de cette étude, qui postule uniquement que "sur la période considérée, sur les marchés pris en compte et en suivant certaines hypothèses", une mauvaise nouvelle concernant le chiffre du chômage US tend en moyenne à faire augmenter le marché action le jour de publication en période de boom économique, et l'inverse en période de récession. Utiliser les résultats de cette étude dans un autre contexte n'aurait pas de sens et amènerait quasi-certainement à de grossières erreurs d'interprétation. Mais la logique générale de la double relation positive et négative d'une nouvelle via son impact sur le taux d'intérêt et la croissance, en fonction de la prévision du consensus et de l'état général de l'économie, est un concept extrêmement intéressant et finalement très rationnel. Si vous avez compris cette relation ET ses limites, le Captain' considère sa mission comme accomplie !!!

Conclusion: Mais donc pourquoi les marchés montent actuellement ? Question assez complexe, mais voici tout de même quelques pistes. (1) Par rapport à la situation il y a quelques mois (cet été par exemple), c'est finalement moins pire que prévu. Alors peut-être que la note de la France est dans l'absolu de 5/20, mais si les marchés pensaient que la France valait 1/20 il y a quelques mois, alors c'est une bonne nouvelle. La zone euro n'a pas éclaté, les États-Unis ont évité comme ils pouvaient la falaise budgétaire, le ralentissement en Chine est moins fort que prévu... (2) Les politiques monétaires actuelles sont ultra-accommodantes ; les taux sont proches de 0 et toutes les banques centrales injectent de la monnaie pour essayer de relancer l'économie. Et comme seulement une faible partie de ce nouvel argent va dans "l'économie réelle", le reste part sur les marchés financiers, en alimentant de potentielles bulles (actions / matières premières...). (3) Le rendement sur le marché obligataire ou monétaire est tellement bas (voire même négatif par exemple pour le taux allemand ou même français à court terme) que les investisseurs s'enflamment à la moindre nouvelle pas trop mauvaise pour retourner sur le marché action afin d'obtenir enfin en rendement réel positif (= rendement supérieur à l'inflation).

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.