La finance islamique est basée sur quatre grandes interdictions : (1) l'interdiction de la spéculation (le maysir), (2) l'interdiction d'incertitude dans les échanges (le gharar), (3) l'interdiction de l'intérêt sur les prêts (le riba), et (4) l'interdiction des investissements dans des secteurs jugés illicites par l'Islam (le haram) comme par exemple les jeux de hasard, la pornographie, l'alcool... La finance islamique concerne bien évidemment majoritairement les pays situés dans le Golfe (Iran, Arabie Saoudite...), mais est aussi présente dans certains pays d'Asie à forte population musulmane (Malaisie) et, dans une bien moindre mesure, en Grande-Bretagne. Actuellement, environ 1300 milliards de dollars sont "sous gestion islamique", avec un taux de croissance annuel de 15 à 20% par an depuis une dizaine d'années ! Cela ne représente encore qu'un tout petit pourcentage par rapport à la finance "classique / conventionnelle" (à peine 1%), mais la crise financière a remis en cause (un peu...) le système financier conventionnel, entre autres en ce qui concerne la "course aux rendements" et la "spéculation abusive".

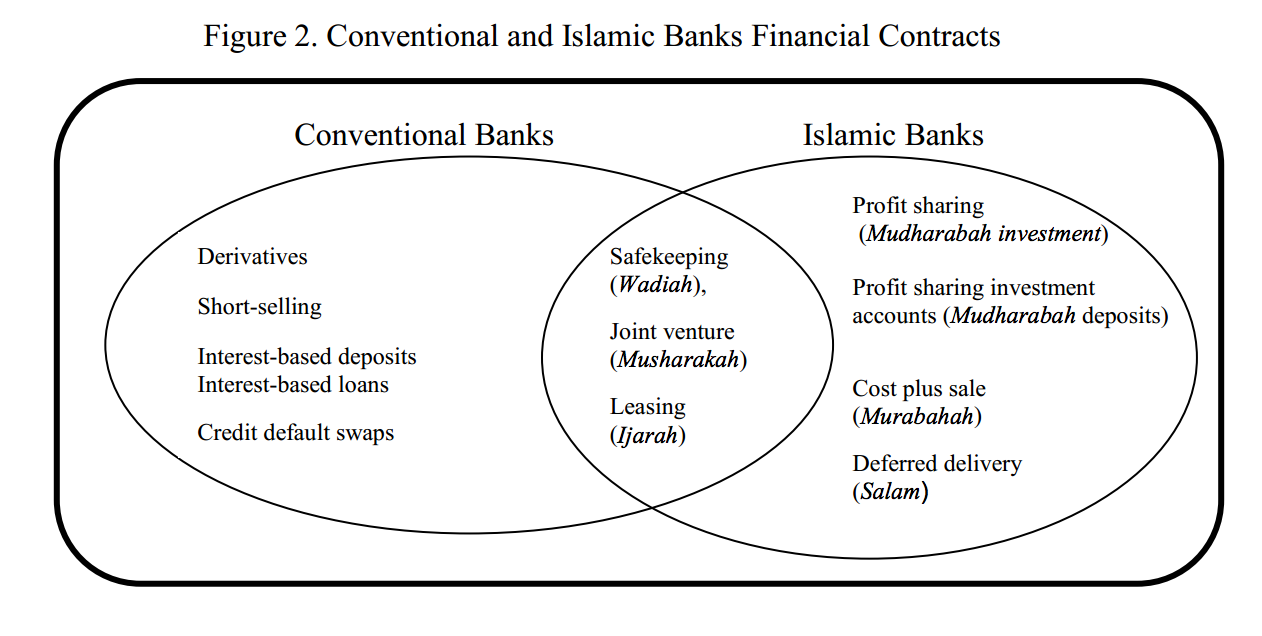

Mais tout d'abord comment une banque peut-elle fonctionner en respectant l'interdiction de l'intérêt sur les prêts ? Il existe quatre instruments principaux, permettant de respecter les principes de la Charia tout en permettant à la banque de réaliser un profit (source : "La pratique de la finance islamique", Issouf Soumaré). Tout cela étant parfaitement expliqué dans le papier de recherche cité précédemment, et plutôt que de paraphraser pour le principe, le Captain' se permet un copié/collé de la description des quatre instruments:

- Le Murabaha (en anglais une forme de "purchase and sale contract") est une forme d�€�instrument de crédit qui permet d�€�acquérir un bien ou un équipement sans avoir à contracter un emprunt à intérêts. Elle pourrait se matérialiser par l�€�achat du bien ou de l�€�équipement par la banque qui le revend au client à un prix majoré. La banque permet au client de payer en versements échelonnés.

- L�€�Ijara (en anglais "operating lease") est un contrat de location ou de cession-bail dans lequel la banque achète des machines ou des équipements puis en transfère l�€�usufruit au bénéficiaire pour une période durant laquelle elle conserve le titre de propriété de ces biens. Dans une de ces variantes, à la fin du contrat, le client peut acheter le bien.

- Le Mudaraba est une forme de "profit and loss sharing" dans lequel l�€�investisseur fournit les capitaux requis pour financer un projet particulier et partage les profits et pertes avec l�€�entrepreneur selon une règle de partage préétablie. Dans cette forme de contrat, il n�€�y a pas de garantie de revenu, ce qui implique que les deux parties contractantes sont sujettes aux pertes et profits émanant dudit projet.

- Le Musharaka est aussi un instrument de "profit and loss sharing" qui se manifeste sous forme de partenariat entre des investisseurs et pourrait être assimilé à l�€�actionnariat dans le système financier conventionnel. Dans ce type de financement, les investisseurs apportent chacun des montants de financement pour la mise en place du projet et s�€�entendent sur une règle de partage prédéterminée de partage des profits.

Dans ces quatre situations, le revenu (potentiel, si le client ne fait pas défaut) pour la banque ne provient donc pas du paiement des intérêts (comme pour la finance classique), mais soit (1) de l'achat avec revente échelonnée ou crédit-bail d'un bien tangible acheté par la banque ou (2) d'un investissement de la banque avec un statut proche de celui d'associé (avec donc partage des pertes et des profits). Dans tous les cas, il y a une notion d'actifs réels ou de projets réels, et non pas un simple "je vous prête de l'argent, et vous vous débrouillez pour me rembourser par la suite". Cette notion de partage du risque et d'échanges basés sur des actifs tangibles entraîne donc l'interdiction de la spéculation. Cela implique donc aussi des coûts de transactions plus élevés (car cela demande plus de boulot pour la banque).

Mais alors, cette interdiction de la spéculation et cette finance plus "éthique" ont t-elles permises aux banques islamiques et aux actifs sous gestion islamique de mieux résister à la crise financière ? Un papier du FMI de 2010 a tenté de répondre à cette question (source : "The Effects of the Global Crisis on Islamic and Conventional Banks: A Comparative Study"). Dans cette étude, les auteurs ont comparé les performances de la finance "classique" avec celles de la finance conventionnelle, avant et au moment de la crise financière, dans un échantillon de pays où la finance islamique et la finance classique sont présentes en proportion significative (Bahreïn, Jordanie, Koweït, Malaisie, Qatar, Arabie Saoudite, Turquie et Emirats Arabes Unis). Et les résultats sont les suivants:

Avant la crise, dans les pays de l'échantillon, la performance de la finance islamique était légèrement supérieure à celle de la finance classique (que ce soit en termes de return-to-assets ou de return-to-equity).

Au début de la crise, en 2007-2008, une forte divergence est visible entre les banques islamiques et les banques conventionnelles. Tandis que les banques classiques voient leurs profitabilités s'effondrer, les banques islamiques résistent relativement bien et le volume de prêt augmente plus rapidement. Les résultats sont en accord avec l'interdiction de spéculation des banques islamiques, qui sont donc moins exposées à la volatilité des marchés financiers.

Mais l'histoire ne se termine pas ici. Lorsque la crise financière a commencé à impacter "l'économie réelle", les banques islamiques ont été fortement touchées, ce qui semble aussi logique à cause de partage de risque. Il est cependant intéressant de voir que le volume de prêt augmente tout de même bien plus vite dans les banques islamiques, malgré la forte baisse de la profitabilité.

Selon les auteurs, la finance islamique permet donc de réduire le risque d'excès et de création de bulle, en étant plus proche de l'économie réelle et en étant basée sur le partage de risque et le partage du profit (avec interdiction de la spéculation).

"While conventional intermediation is largely debt-based and allows for risk transfer, Islamic intermediation, in contrast, is asset-based, and centers on risk sharing. In addition to providing Islamic Banks with additional buffers, these features make their activities more closely related to the real economy and tend to reduce their contribution to excesses and bubbles." (IMF 2010, Hasan & Dridi).

Conclusion : La finance islamique pose la question de l'importance de l'éthique dans le monde financier, et du rôle des banques en tant qu'agent de financement de l'économie réelle. La spéculation financière n'est pas mauvaise "par construction" : elle permet un partage de risque entre un spéculateur et une personne souhaitant s'assurer contre un risque (par exemple un agriculteur souhaitant vendre aujourd'hui sa future récolte via un produit dérivé). Mais la spéculation financière n'est pas non plus "bonne par construction" : un produit financier utile à l'économie réelle pouvant être assez facilement utilisé abusivement par des agents ayant comme unique but de maximiser leur profit personnel à court-terme. Alors, intéressé par une assurance-vie halal ? ("Les premières assurances-vie conformes à l'islam apparaissent en France", Le Monde, 2014).

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.