Comment mesurer la peur ou l'aversion au risque sur les marchés ? En branchant des électrodes dans le cerveau de tous les traders ? En faisant un sondage tous les matins pour demander aux investisseurs s'ils ont bien dormi ? Hmmmm, il y a plus simple. Introduit en 1993, le Chicago Board Options Exchange (CBOE) Market Volatility Index (VIX) est un indicateur permettant de mesurer l'aversion au risque sur les marchés, via un calcul de moyenne de volatilité implicite sur une série d'option du S&P500 à 30 jours (pas d'inquiétude pour la suite, on ne s'intéresse pas ici au mode de calcul de cet indice). L'objectif de ce court article est simplement de décrire cet indicateur, d'apprendre à le lire et de voir pourquoi il est souvent intéressant d'ajouter une variable "VIX" dans les modèles ayant un rapport de près ou de loin avec la finance.

Lorsque vous étudiez une série temporelle, il est très important d'identifier les périodes de crises ainsi que les variations de l'aversion au risque, afin de voir si cela peut avoir un impact sur votre modèle. Par exemple lorsque les investisseurs sont pessimistes (crises), ils ont tendance à rediriger leurs investissements vers les actifs les moins risqués ; à l'inverse, lorsque c'est la fiesta dans les salles de marchés, les flux d'investissements se dirigent vers les marchés plus risqués, comme le marché action. Lors d'un dossier à rendre il y a maintenant plusieurs années, le Captain' avait eu le plaisir de devoir répondre (enfin de ne pas répondre surtout, "jeune et limité" tout ça tout ça...) à cette magnifique question : "intéressant l'analyse des flux de capitaux vers les pays émergents de votre dossier, mais quelle est la corrélation de ces flux avec le VIX, plus particulièrement avec les flux de portefeuille" ? Et bien si on vous pose cette question un jour, vous saurez y répondre à la fin de cet article.

Lorsque vous étudiez une série temporelle, il est très important d'identifier les périodes de crises ainsi que les variations de l'aversion au risque, afin de voir si cela peut avoir un impact sur votre modèle. Par exemple lorsque les investisseurs sont pessimistes (crises), ils ont tendance à rediriger leurs investissements vers les actifs les moins risqués ; à l'inverse, lorsque c'est la fiesta dans les salles de marchés, les flux d'investissements se dirigent vers les marchés plus risqués, comme le marché action. Lors d'un dossier à rendre il y a maintenant plusieurs années, le Captain' avait eu le plaisir de devoir répondre (enfin de ne pas répondre surtout, "jeune et limité" tout ça tout ça...) à cette magnifique question : "intéressant l'analyse des flux de capitaux vers les pays émergents de votre dossier, mais quelle est la corrélation de ces flux avec le VIX, plus particulièrement avec les flux de portefeuille" ? Et bien si on vous pose cette question un jour, vous saurez y répondre à la fin de cet article.

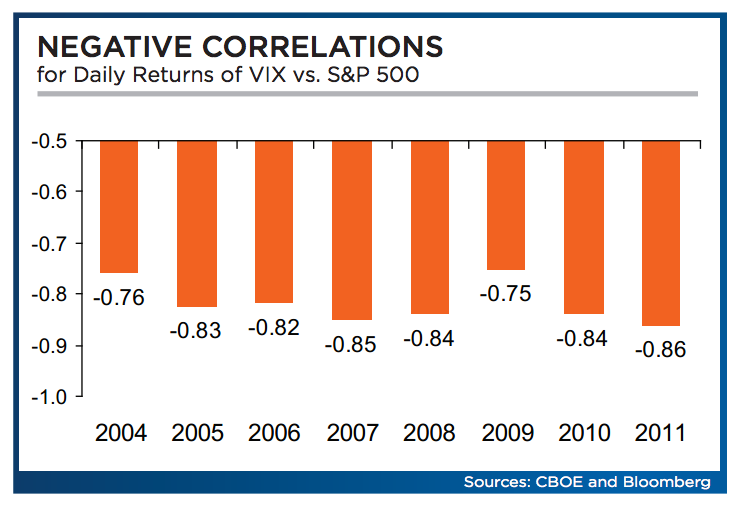

Comme expliqué précédemment, lorsqu'un indicateur d'aversion au risque augmente, alors le marché action doit "en moyenne" baisser car les investisseurs vendent des actions (actifs risqués) pour investir dans des actifs moins risqués (obligations, or, devise refuge...). Dans son rôle de "trouillomètre des marchés", l'indicateur VIX rempli quasi-parfaitement son rôle, avec une très forte corrélation négative entre la variation du VIX de la journée et la variation du S&P500 ce même jour. Le graphique suivant montre bien cette corrélation d'environ -0,8 sur la période 2004-2011 (source : "CBOE - Volatility Indexes").

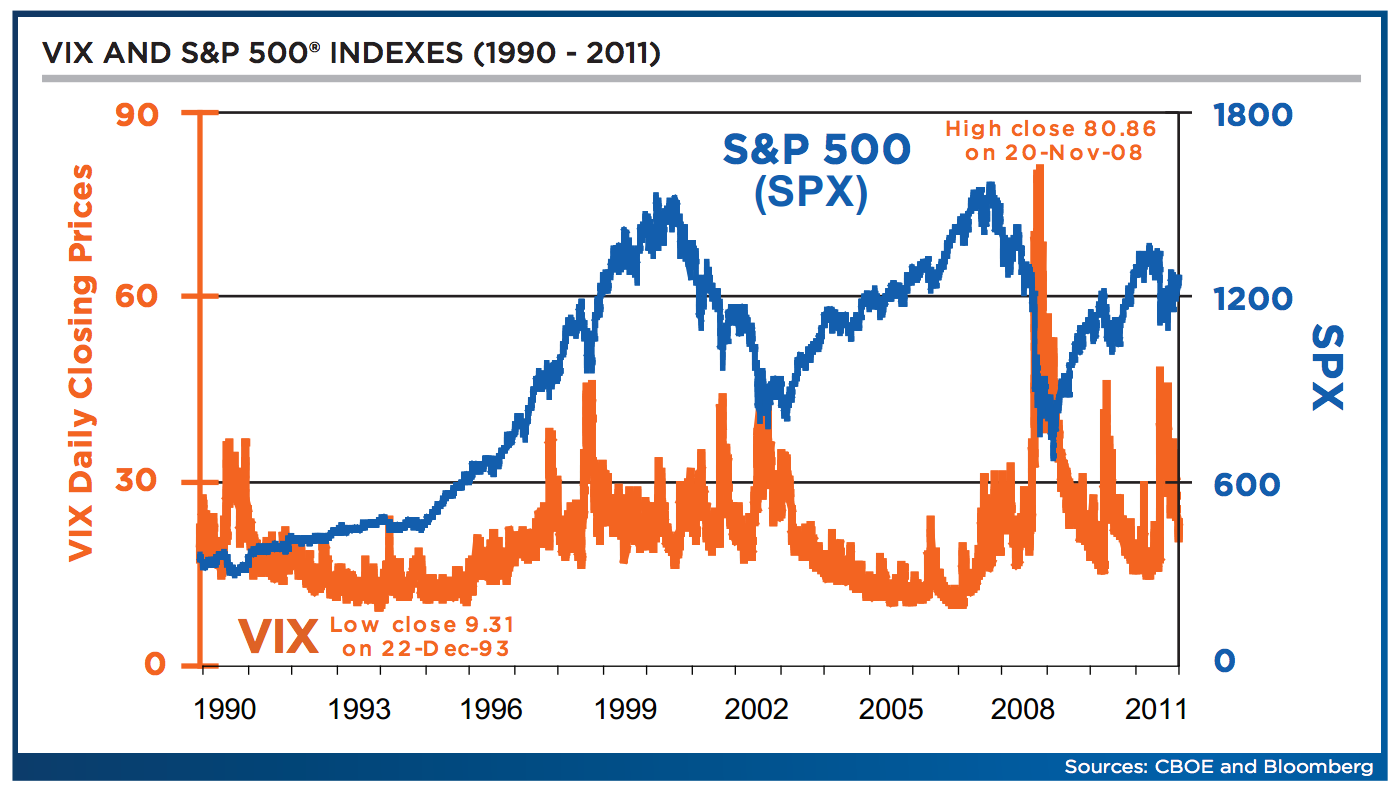

Depuis sa création en 1993, le VIX a atteint son plus haut niveau historique le 24 octobre 2008, soit un peu plus d'un mois après la faillite de Lemahn Brothers. Avant cette date, le précédent plus haut niveau du VIX avait eu lieu le 8 octobre 1998, soit environ 15 jours après la faillite du fonds d'investissement LCTM (Long Term Capital Management). On peut aussi identifier plus ou moins l'éclatement de la bulle internet de 2001, avec un VIX proche de son niveau lors de la faillite de LCTM trois années plus tôt.

Depuis 2004, il est désormais possible de spéculer sur le niveau de peur des investisseurs, en achetant ou en vendant des contrats futures sur le VIX (et depuis 2006 des options sur le VIX). Par exemple, si vous pensez que l'aversion au risque va augmenter entre le 1er et le 31 du mois, vous pouvez acheter une option d'achat sur le VIX ; si votre pari se révèle être le bon et que le VIX augmente, vous pourrez alors exercer votre option d'achat à un prix inférieur au prix actuel de marché, et donc gagner de l'argent sur cette transaction.

Mais pourquoi est-il souvent utile d'incorporer cette variable dans les modèles économétriques d'analyse temporelle ? Prenons un exemple simple : vous voulez essayer de modéliser le comportement d'achat des investisseurs sur le marché immobilier parisien. Vous allez donc créer une belle base de donnée, avec comme variable dépendante le montant des investissements immobiliers de la part des investisseurs, et avec comme variables explicatives une liste qui vous semblent en lien avec ces flux, comme par exemple l'inflation, la fiscalité, le taux de croissance, le taux de change effectif de l'euro, le taux d'intérêt... Vous allez peut-être voir que certaines variables ont un impact sur le niveau des investissements en immobilier (via régression linéaire par exemple). Mais en réalité, il est possible que la variable qui se cache derrière l'une de ces relations soit le niveau d'aversion au risque, ce qui peut d'ailleurs entrainer un problème d'endogénéité de votre modèle en cas de variable omise. En ajoutant le VIX, vous allez peut-être réussir à identifier deux phénomènes distincts : (1) lorsque le VIX augmente, les flux étrangers diminuent car lors des périodes de hausse de l'aversion au risque, les investisseurs étrangers préfèrent rapatrier leur argent bien au chaud à la maison et (2) ce phénomène est inverse en ce qui concerne le comportement des investisseurs français, car l'immobilier parisien est considéré comme valeur refuge par les français et une hausse de l'aversion au risque entraîne des flux vers ce secteur considéré (à tort ?) comme peu risqué.

Conclusion : Le VIX permet de mesure la "peur" sur les marchés. Etant donné qu'en période de pessimisme, les comportements des agents ne sont pas les mêmes qu'en période de boom économique et que certaines relations s'inversent totalement (lire par exemple "Pourquoi une mauvaise nouvelle macroéconomique peut-être une bonne nouvelle pour le marché action ?"), l'ajout d'une variable "VIX" peut permettre de mettre en avant des relations "time-varying" (variante dans le temps) et d'améliorer un modèle. Le VIX peut d'ailleurs être utilisé pour définir dans un modèle une période de crise (lorsque le VIX casse sa moyenne mobile de X jours par exemple), plutôt que de faire ça aléatoirement en décidant d'une date de début et d'une date de fin au feeling (création d'une variable indicatrice selon le cycle économique par exemple).

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.