Une fois qu'une crise apparaît ou bien lorsqu'une bulle éclate, il est assez simple de dire "les économistes ne servent vraiment à rien, c'était pourtant évident qu'il y avait une bulle et qu'une crise allait éclater". En effet, vous connaissez ex-post les raisons de la crise (irrationalité, subprimes, dette publique...), et il vous suffit alors de revenir en arrière pour décrire les différentes évènements et identifier les erreurs qui ont été faites. Par exemple, si vous annoncez chaque jour qu'une bulle va éclater très prochainement, vous aurez sûrement raison une fois tous les 5-10 ans... Mais le problème est que la "fausse détection de bulles" a des effets néfastes sur l'économie : combattre une bulle qui en réalité n'existe pas va ralentir l'économie en forçant une croissance en dessous de la croissance potentielle réelle. L'objectif de cet article n'est donc pas de se placer en grand gourou pour montrer qu'il était évident "à l'époque" qu'une crise en zone euro allait arriver, mais davantage de comprendre les causes endogènes à la crise de la zone euro, afin de voir si cela a été depuis corrigé ou bien si une nouvelle crise pourrait voir le jour, et ce en s'appuyant largement sur un papier de Paul de Grauwe "Design Failures in the Eurozone: Can they be fixed?".

En 1999 déjà, Paul De Grauwe (professeur à la London School of Economics) comparait la zone euro à une magnifique villa, dans laquelle les européens s'apprêtaient à rentrer... mais une magnifique villa sans toit ! Tant que le soleil brille, l'ambiance sera semblable à celle des "Ch'tis à Ibiza" : mais lorsque la tempête arrivera, cela sera la panique et la villa se transformera en "Projet X". Mais en quoi la magnifique villa Eurozone n'avait pas de toit ? En rentrant dans la zone euro, chaque pays membre abandonnait de facto sa monnaie et la Banque Centrale Européenne devenait alors maître de la politique monétaire pour l'ensemble des pays membres. Il n'existe alors plus qu'un seul taux d'intérêt pour l'ensemble des pays de la zone, et bien évidemment ce taux est pour certains pays supérieur au taux qui aurait été décidé par la Banque Centrale Nationale, et pour certains pays, ce taux est inférieur.

En 1999 déjà, Paul De Grauwe (professeur à la London School of Economics) comparait la zone euro à une magnifique villa, dans laquelle les européens s'apprêtaient à rentrer... mais une magnifique villa sans toit ! Tant que le soleil brille, l'ambiance sera semblable à celle des "Ch'tis à Ibiza" : mais lorsque la tempête arrivera, cela sera la panique et la villa se transformera en "Projet X". Mais en quoi la magnifique villa Eurozone n'avait pas de toit ? En rentrant dans la zone euro, chaque pays membre abandonnait de facto sa monnaie et la Banque Centrale Européenne devenait alors maître de la politique monétaire pour l'ensemble des pays membres. Il n'existe alors plus qu'un seul taux d'intérêt pour l'ensemble des pays de la zone, et bien évidemment ce taux est pour certains pays supérieur au taux qui aurait été décidé par la Banque Centrale Nationale, et pour certains pays, ce taux est inférieur.

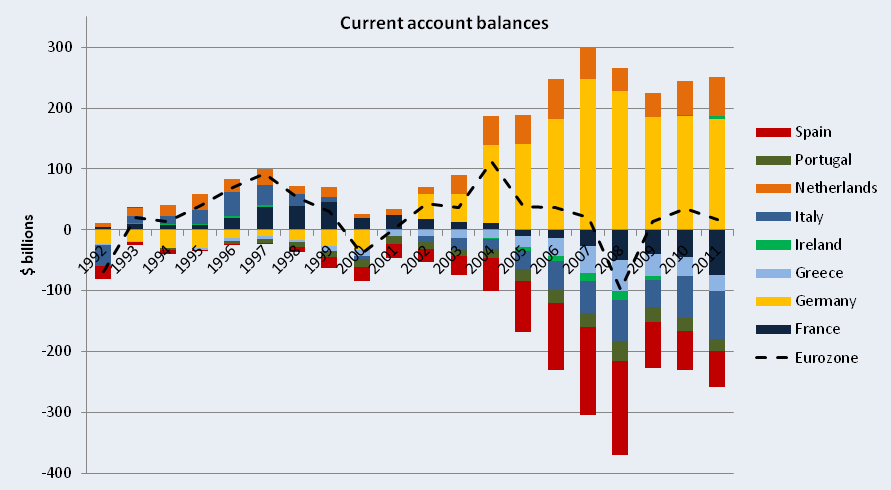

Des pays comme l'Espagne ou l'Irlande se sont donc retrouvés avec un taux d'intérêt (celui de la BCE) bien inférieur à celui qui aurait été mis en place par leur Banque Nationale respective (Banque d'Espagne et Banque d'Irlande), ce qui a fortement favorisé l'endettement privé, et ce d'autant plus que l'inflation était bien plus élevée dans les pays du Sud + Irlande (par exemple en 2002, l'inflation était de 4,7% en Irlande et 3,6% en Espagne, contre 1,9% en France et 1,3% en Allemagne). Le taux d'intérêt réel (taux nominal - inflation) était donc très faible, ce qui a favorisé la formation de bulles immobilières dans le cas de l'Irlande et l'Espagne. Une politique monétaire unique a donc tendance à exacerber les "booms" dans les pays en croissance et à aggraver les récessions dans les pays en crise (impossibilité de dévaluation et taux de la BCE trop élevé par rapport à la situation interne du pays). Cette situation entraîne de plus une forte hausse du coût salarial unitaire dans les pays du Sud, et a tendance à créer un déséquilibre de balance courante (l'Allemagne finançant le Sud, voir graphique ci-dessous extrait de l'article "Germany's fiscal folly").

La grande question qui se pose au sein d'une zone monétaire est la capacité de cette zone à absorber un choc asymétrique, c'est à dire un choc qui ne touche qu'une partie (voire un seul) pays de la zone. En effet, en cas de choc symétrique, touchant l'ensemble des pays de la zone, la BCE peut intervenir en mettant en place une politique monétaire qui va alors bénéficier à l'ensemble des pays (par exemple baisse de taux en cas de récession généralisée). Mais si un choc touche seulement un pays, la politique monétaire ne peut alors être efficace dans son rôle de stabilisation de l'économie. La théorie de la zone monétaire optimale de Mundell (1961) suppose alors que, pour absorber un choc asymétrique, une forte mobilité des facteurs de production est requise. Cela signifie donc par exemple que, si un choc touche uniquement la Grèce, alors les travailleurs grecs doivent se déplacer pour trouver du travail dans les pays en croissance de la zone, ce qui permet d'éviter de subir un ajustement interne via la baisse des salaires et/ou la hausse du taux de chômage. Mais en réalité, la mobilité du facteur travail est très limitée en Europe ! Les "Etats-Unis d'Europe" n'existent pas, et la barrière de la langue est un frein majeur à la mobilité des travailleurs (lire par exemple "La faible mobilité du travail est plus que jamais un obstacle à la cohésion de la Zone Euro"). Sur ce côté là, et bien qu'il y ait eu des avancées depuis quelques années (reconnaissance internationale des diplômes, tentative de coordination des systèmes de sécurité sociale...), le fond du problème est cependant toujours le même : la barrière de la langue est bien évidemment encore présente et de plus, les européens ont en général une énorme flemme pour partir de chez eux (forte préférence nationale). En bref, le prochain choc asymétrique (qui arrivera forcément un jour...) ne sera pas absorbé par une mobilité des facteurs de production. Il va donc falloir trouver une autre solution !

Et c'est là qu'apparait la solution du transfert budgétaire. En effet, en absence de politique de change (monnaie unique) et avec une mobilité très réduite du facteur travail, la solution pour absorber un choc asymétrique est une meilleure intégration fiscale et un transfert (plus ou mois temporaire) des pays en croissance vers le ou les pays en crise. Le problème est que le "budget européen" est bien trop faible et que l'intégration fiscale est encore un lointain rêve (chaque pays voulant garder sa souveraineté nationale). Autant vous dire que sur ce point, ce n'est pas non plus gagné !

Il y a eu différents mécanismes qui ont été mis en place pour venir en aide aux pays en difficultés, comme le Mécanisme Européen de Stabilité (MES). Mais selon De Grauwe, la force de frappe du MES est trop limitée pour pouvoir "rassurer les marchés" et empêcher une forte hausse des taux d'emprunts en cas de choc asymétrique sur un pays de la zone. Le rôle de "prêteur en dernier ressort" devrait revenir à la Banque Centrale Européenne, qui de par son pouvoir illimité potentiel (un "whatever it takes" crédible) peut techniquement stabiliser n'importe qu'elle situation. Non sans risque il est vrai (dégradation du bilan, inflation et aléa moral), mais ces différents risques sont peut-être moins destructeurs que la cure d'austérité qui a été imposée en contrepartie des plans de sauvetages (Grèce et Espagne par exemple). Actuellement, la BCE ne peut pas acheter d'obligations souveraines sur le marché primaire (contrairement à la FED par exemple) et même s'il existe désormais certains mécanismes, il est fort probable que le prochain choc asymétrique se traduise par une hausse des taux d'intérêt dans le pays touché, avec le même cercle vicieux "crise -> hausse des taux -> plan d'aide sous condition -> austérité -> aggravation de la crise ....).

"The ECB is the only institution that can prevent market sentiments of fear and panic in the sovereign bond markets from pushing countries into a bad equilibrium." P. De Grauwe

Attention cependant ! Le Captain' ne pense absolument pas que le rôle de la BCE est de monétiser la dette des pays de la zone sans condition. Mais, de part ses statuts, la rigidité de la BCE peut favoriser les "attaques spéculatives" et le développement des sentiments de peur, et entraîner ce que l'on appelle en économie des "anticipations auto-réalisatrices". La simple possibilité technique d'intervenir est bien souvent suffisante pour calmer les marchés, sans avoir à sortir "in fine" un seul euro de sa poche.

Dernière cause endogène à la crise (enfin dernière que nous verrons ici) : le Pacte de Stabilité et de Croissance (PSC). Pour faire simple, le PSC est un ensemble de critères que les pays de la zone euro se sont engagés à respecter pour éviter entre autre l'apparition de déficits excessifs, avec entre autre la fameuse règle du "3% de déficit maximum" et celle de "60% de dette publique maximum". Mais le PSC souffre de deux principales lacunes : (1) le manque de crédibilité des sanctions et (2) le respect des critères du PSC n'implique pas la stabilité économique. Sur le premier point, il est important de se souvenir que dès 2002, soit seulement 3 ans après la création de la zone euro, la France et l'Allemagne, les deux pays les plus importants de la zone, ont commencé à ne pas respecter les critères (déficit public entre -3% et -4% en Allemagne et en France entre 2002 et 2005) ! Et aucune sanction n'a été prise contre le couple Franco-Allemand. Pour l'exemplarité et la crédibilité des objectifs, on repassera... Et pendant ce temps là, l'Espagne était le bon élève de la zone euro : budget à l'équilibre et même fort excédent budgétaire, autour de +2%, en 2006 et 2007 ! Du côté de la dette publique idem : l'Allemagne ne respectait déjà plus le critère de 60% dès 2003, tandis que l'Espagne affichait une dette de 35% du PIB en 2007. Concernant la crédibilité des sanctions, peu de choses ont réellement changé... Mais comment sanctionner un pays qui est justement déjà en difficulté ? Le concept même de la sanction en cas de non-respect des critères est en effet peu crédible.

Il est important de comprendre que le problème de la zone euro n'est pas réellement un problème grec, qui est un cas à part et très spécifique (oui la Grèce a triché, oui la Grèce n'arrive pas à lever l'impôt, oui la Grèce nous emmerde depuis 5 ans... mais si le seul problème de la zone euro était la Grèce, la crise de la dette souveraine n'aurait même pas eu lieu). La cause de la crise de la zone euro n'est en effet pas réellement la mauvaise gestion publique : si l'on s'intéresse au déficit public et à la trajectoire de la dette publique en 2007 au niveau de la zone euro, il n'y a aucune raison de s'inquiéter (idem si l'on compare la zone euro aux USA, à la Grande-Bretagne ou au Japon...). Le problème réel de la zone euro était, et est encore, l'hétérogéneité très forte des pays membres et les différents déséquilibres macro (balance courante, croissance, inflation... et maintenant chômage) et l'incapacité à absorber ces chocs asymétriques. La convergence (macro-économique) souhaitée s'est en réalité principalement concentrée sur les taux d'emprunt, ce qui a davantage encore exacerbé les différences en permettant aux pays du Sud d'emprunter à des taux anormalement bas.

Conclusion : Pour le moment, et bien qu'il y ait eu quelques avancées sur les différents points, la situation en zone euro reste très très fragile et les causes endogènes à l'origine de la crise de la dette souveraine de 2010 sont en majorité toujours présentes. Les crises passent et se ressemblent ("This Time Is Different: Eight Centuries of Financial Folly") et les déséquilibres macro-économiques en zone euro sont encore plus forts qu'il y a quelques années (croissance réelle, compétitivité, taux de chômage). La montée de l'euro-scepticisme un peu partout en Europe rend difficile une réelle intégration fiscale et politique, et sans cette intégration et en l'absence de mobilité des travailleurs, il y a fort à craindre que le prochain choc soit de nouveau très dur à encaisser... Bon c'est pas joyeux joyeux tout ça, mais il est clair que si aucun pays et aucune population ne souhaite une réelle union fiscale et politique (au moins à long-terme), il est préférable de détruire la zone euro dès maintenant ! Toute zone monétaire a une durée de vie limitée : le Captain' espère simplement que la zone euro mourra paisiblement de vieillesse vers l'âge de 100 ans et non pas prématurément en se cassant les deux jambes sur un mauvais pas de Sirtaki !

"Finally, in the long run the monetary union will have to be embedded in a significant fiscal union. This is probably the hardest part of the process to make the Eurozone sustainable in the long run, as the willingness to transfer significant spending and taxing powers to European institutions is very limited. It remains a necessary part, though. Without significant steps towards fiscal union there is no future for the euro." P. De Grauwe

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.