L'article paru dans les Echos aujourd'hui intitulé "L'idée de DSK pour sauver l'euro" a fait un petit buzz dans le monde des médias. Non pas que l'idée de DSK soit lumineuse, mais cet article signe le retour de Dominique Strauss-Kahn sur la scène économique. Et pour son retour, l'ancien directeur du FMI se propose carrément de "sauver la zone euro" ! Mais comment ?

Lors du forum "Yalta European Strategy", DSK a suggéré que les pays les mieux notés de la zone (Allemagne, Autriche, Finlande ... et la France) "remettent au pot une partie de l�€�écart de taux d�€�intérêt" au profit des pays en difficultés de la zone euro. L'idée sous-jacente est de se dire qu'étant donné que l'Allemagne ne souhaite pas mettre en place des "eurobonds" (pour ne pas se porter garant de la dette des autres pays) une solution serait que l'Allemagne (et les autres pays AAA ou AA dans une moindre mesure) reverse une partie du surplus généré par les taux actuels très faibles aux pays en difficultés.

Pour le dire autrement, supposons que l'Allemagne emprunte à 1,7% et que l'Espagne emprunte à 6% à 10 ans (valeur réelle du jour). Alors l'Allemagne pourrait accepter de reverser une partie à l'Espagne, ce qui aurait pour conséquence indirecte un taux d'emprunt pour l'Allemagne par exemple de 2,7% et de 5% pour l'Espagne.

Avant la crise, tous les pays de la zone empruntaient quasiment au même taux. Mais depuis la crise, il y a une très forte divergence, qui est de plus renforcé par ce que l'on appelle le "fligh to quality effect", c'est à dire le fait que de nombreux investisseurs veulent éviter à tout prix le risque (ou bien sont contraints de part leur statut) et donc n'achètent que des obligations notées AAA. Du coup, la demande par les investisseurs en bonds souverains AAA augmente (donc les taux de ces pays diminuent), et à l'inverse les taux dans les pays en difficultés explosent. Si la France emprunte autour de 2,3% à 10 ans (un taux historiquement bas), il faut indirectement remercier les autres pays de la zone d'être encore plus en difficulté que nous (et donc relativement aux autres pays, comme l'Espagne, l'Italie ou la Grèce, la France s'en sort plutôt pas mal).

Pour rappel, la France est toujours noté AAA par les agences Fitch et Moody's (et AA+ par Standard & Poor's).

L'Allemagne, qui emprunte même à taux négatif à court terme, aurait économisé depuis 30 mois environ 60 milliards d'euros via la diminution de la charge d'intérêt de la dette induite par la baisse des taux pour le pays ! En France, selon le projet de loi de finance rectificative 2012 "le niveau très bas des taux d�€�intérêts sur la dette souveraine française, constaté depuis le début de l�€�année, conduit à réviser à la baisse de 1,4 Md€ la prévision de charge d�€�intérêts sur les bons du Trésor à court terme. Cette économie est en partie compensée par le constat d�€�une inflation plus importante qu�€�anticipée sur la période de mai 2011 à mai 2012, conduisant à un ressaut de 0,7 Md€ de la charge d�€�indexation des titres indexés sur l�€�inflation. Au total, la prévision sur la charge de la dette est revue à la baisse de manière prudente de 0,7 Md€, démontrant ainsi la confiance des marchés sur la qualité de la dette française."

Alors, on pourrait donc reverser une partie de ce "surplus" à nos gentils amis espagnols, italiens, grecs ou portugais, non? Dans l'article des Echos, il est écrit que ce type de technique permet d'arriver aux mêmes résultats que l'émission d'euro-obligations. Le Captain' espère que ce n'est pas DSK qui a dit cela, car ça serait tout de même une sacrée connerie. Voici la différence avec un exemple simple.

Supposons deux amis, Wolfgang Becker et Marco Parero, qui souhaitent emprunter chacun 1000 euros. Wolfgang a la confiance de son banquier (revenu stable, sérieux budgétaire) et peut donc emprunter à 1% (soit 10 euros d'intérêt à la fin de l'année). A l'inverse, Marco a des difficultés à emprunter à sa banque, car il a tendance à être à découvert dès le 1er dimanche du mois. Il emprunte donc à 8% (soit 80 euros d'intérêt à payer sur un an). Dans la proposition de DSK, Wolfgang pourrait aider Marco en lui reversant une partie du différentiel de taux d'intérêt, de tel sorte à ce que Marco paye 7% et lui 2%. Wolfgang reverserait donc 10 euros à Marco à la fin de l'année. Mais si l'on regarde le total d'intérêt payé, il est simplement égal à la somme des intérêts des deux amis, soit 90 euros (cela change juste la répartition "qui paye combien").

Avec des eurobonds, Wolfgang et Marco emprunterait ensemble 2.000 euros, et chacun serait garant de l'autre sur la somme totale. L'idée est que le taux auquel le banquier prêtera à ce "couple" sera inférieur à 4,5% (la moyenne des deux taux dans l'exemple précédent), car la garantie apportée par Wolfgang rassurera le banquier (Wolfgang étant capable de "couvrir" les pertes de Marco). La somme des intérêts payés par le "couple" sera donc inférieure à 90 euros; il y aura donc une baisse de la charge d'intérêt total. De plus, en créant un marché plus "grand" et donc plus liquide, les taux devraient ainsi baisser (le spread de taux étant expliqué principalement par le risque de liquidité, le risque de crédit et l'aversion internationale au risque).

Même si cet exemple est simplifié (il peut y avoir une réaction des marchés amplifiant la baisse des taux si le marché ressent une plus forte solidarité au sein de la zone, signe d'une potentielle future union budgétaire), la phrase de l'article des Echos, expliquant que "les euro-obligations�€� des titres émis au nom de tous les pays de la zone euro �€� permettraient d�€�aboutir au même résultat" est pour moi totalement fausse.

Bref, la question est maintenant de savoir "mais pourquoi donc irait-on, en France, reverser les économies réalisées grâce à la baisse de taux à nos voisins en difficultés?". La première raison serait de se dire "car il faut éviter une explosion de la zone, et donc être solidaire en aidant les pays en difficultés à réduire la charge d'intérêt de leur dette". C'est bien beau sur le papier, mais en faisant cela on récompense la mauvaise gestion des actuels PIIGS (Portugal, Irlande, Italie, Grèce et Espagne). "Vous avez fait n'importe quoi avec vos finances publiques depuis 10 ans? Pas grave, on va vous aider sans rien vous imposer en retour !"

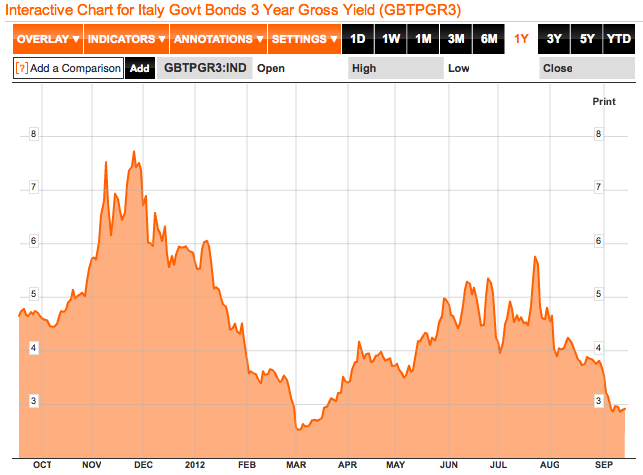

Il fallait absolument que les taux italiens et espagnols diminuent par rapport à leur niveau du début de l'été, car cela devenait insoutenable. Mais l'action de la BCE de rachat de dette illimité (en imposant en échange des réformes aux pays recevant une aide) semble tellement plus logique que la "solution DSK" (solution uniquement à court terme pour empêcher la panique, et qui entraine un énorme aléa moral). La solution de la BCE pourrait ne pas coûter un euro ni même créer d'inflation, si finalement le simple fait que la banque centrale "puisse intervenir au cas où" rassure les marchés. Si l'on regarde le taux italien à 3 ans, la situation s'est bien calmée depuis juillet, les taux à court terme ayant quasiment éte divisé par 2 en 2 mois! L'écart sur les maturités plus importantes (10 ans par exemple) s'est réduit, même si les taux restent tout de même très élevés (exemple en Espagne, le taux 10 ans était il y a deux mois de près de 7,5%, contre 6% aujourd'hui).

Conclusion: Il existe encore d'autres propositions pour diminuer les taux des PIIGS et ainsi éviter un éclatement de la zone euro (comme par exemple la "dette bleue / dette rouge", ou bien encore les "eurobills"). Bien sûr, chaque proposition à ses avantages et ses inconvénients, et il n'existe pas de recette miracle. Mais la proposition de DSK, qui explique que "ces pays ont intérêt à accepter un surcoût pour éviter l'explosion de la zone euro [...] il s'agirait d'un dispositif temporaire qui permettrait de ramener les taux à des niveaux raisonnables et de retrouver le calme sur le marché de la dette" est je pense la pire solution que j'ai pu lire sur le sujet. Le Captain' est un peu dur avec notre ami Dominique sur le coup (qui est pourtant brillant et doit sûrement avoir pas mal d'explications en réserve dans son sac), mais je suis absolument pas convaincu par cette "solution", dont le seul avantage est la vitesse de mise en place et le signe d'un premier pas vers une union budgétaire.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.