L'or est l'objet de tous les fantasmes depuis plusieurs milliers d'années. Ce petit truc jaune sans intérêt qui sert à faire quelques bijoux et de belles petites dents est devenu depuis quelques dizaines d'années un actif financier à part entière, pouvant faire partie d'une stratégie de diversification de portefeuille. Les boutiques d'arnaques (euh de rachat pardon...) d'or pullulent un peu partout en ville, et il est désormais possible pour Monsieur Tout-le-monde d'investir dans le précieux métal en achetant des Louis d'or et des mini-lingots. Alors, est-ce le moment de placer tout votre argent dans des lingots afin d'éviter l'hyper-inflation ou de profiter de la future hausse de la demande ?

Il est vrai que plutôt que d'investir une nouvelle fois toutes vos économies dans des bouteilles de vins et autres joyeusetés, l'or paraît être une alternative intéressante. Mais tandis que le retour sur investissement de l'achat de quelques bouteilles de rosé en terrasse est à peu près connu au moment de la transaction (un bon moment et une belle barre dans le crâne), le rendement réel d'un investissement en or est beaucoup plus incertain ! Comme toujours en économie, le prix de l'or dépend finalement uniquement de deux choses : l'offre et la demande. Afin de bien comprendre ce marché, il est donc important de s'intéresser à ces deux composantes. Pour cela, le Captain' s'appuie sur une étude du National Bureau of Economic Research (NBER) de Erb & Harvey publié en août 2012 (source : "The Golden Dilemna").

Il est vrai que plutôt que d'investir une nouvelle fois toutes vos économies dans des bouteilles de vins et autres joyeusetés, l'or paraît être une alternative intéressante. Mais tandis que le retour sur investissement de l'achat de quelques bouteilles de rosé en terrasse est à peu près connu au moment de la transaction (un bon moment et une belle barre dans le crâne), le rendement réel d'un investissement en or est beaucoup plus incertain ! Comme toujours en économie, le prix de l'or dépend finalement uniquement de deux choses : l'offre et la demande. Afin de bien comprendre ce marché, il est donc important de s'intéresser à ces deux composantes. Pour cela, le Captain' s'appuie sur une étude du National Bureau of Economic Research (NBER) de Erb & Harvey publié en août 2012 (source : "The Golden Dilemna").

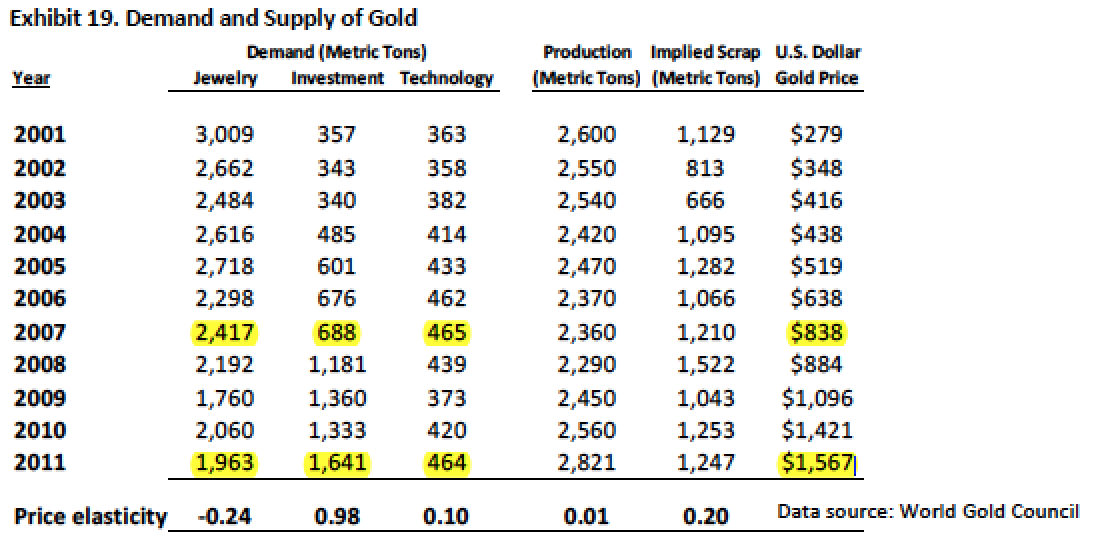

Commençons donc par la demande ! Qui sur cette planète demande de l'or, et comment est-il possible d'estimer, selon différents scénarios, l'évolution de la demande dans les années à venir ? L'or est principalement utilisé à trois fins : (1) la bijouterie, (2) l'industrie et (3) l'investissement et la spéculation. Selon les chiffres du World Gold Council en 2011, la bijouterie représente environ 50% de la demande en or, l'industrie 10% (dentisterie, semi-conducteur...) et l'investissement 40%. Par rapport à 2007, la demande totale en or a augmenté malgré la baisse de la demande de la bijouterie et la stabilité de la demande de l'industrie ; pas besoin d'avoir fait Polytechnique pour en déduire que la demande en or pour l'investissement et la spéculation a très fortement augmenté sur cette période (+140% !).

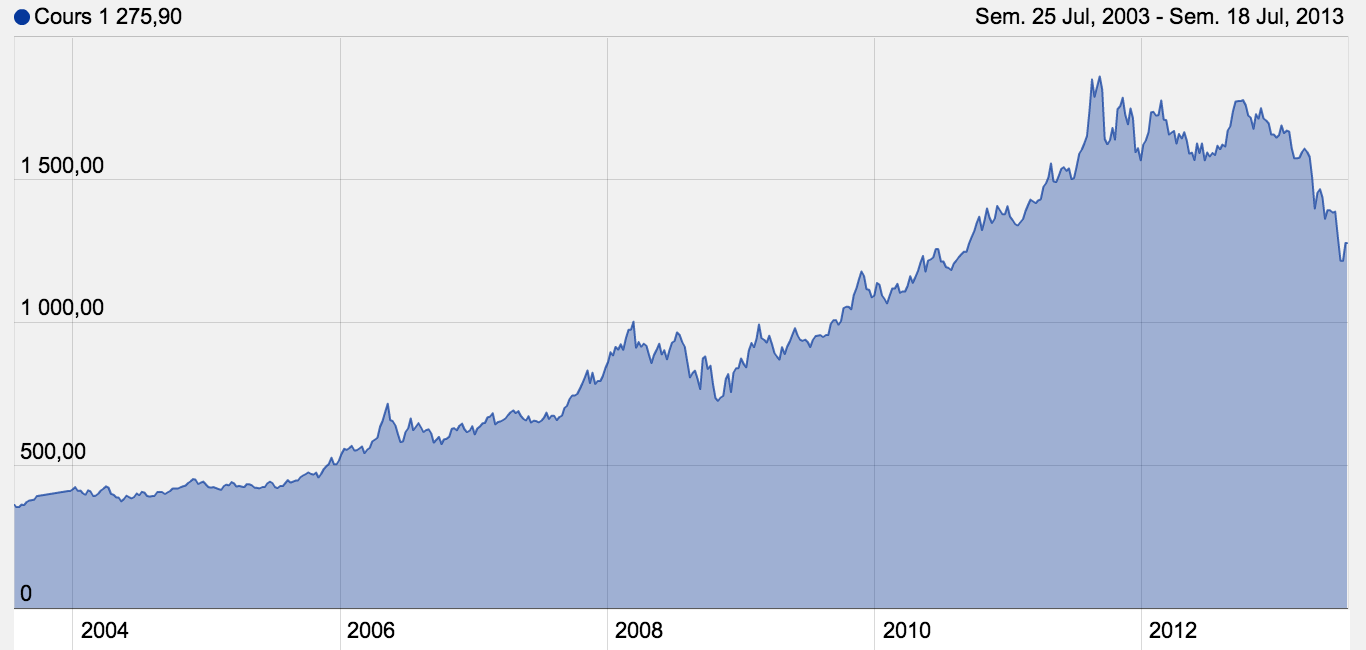

En 10 ans, le prix de l'or a été multiplié par 5, avec un pic à 1900 dollars en août 2011. Actuellement, l'once d'or s'échange aux alentours de 1300$, ce qui représente une énorme baisse depuis 2011, mais finalement un gain considérable par rapport à sa valeur pré-crise autour de 700$. Il est d'ailleurs intéressant de voir que lorsque le prix de l'or augmente, la demande du secteur de la bijouterie diminue logiquement (élasticité-prix négative - "price elasticity" dans le tableau ci-dessus), tandis que c'est l'inverse en ce qui concerne "l'or-investissement' (élasticité-prix positive). Attention cependant, si vous vous souvenez de vos cours de micro-économie en L1, vous savez que l'élasticité doit être calculée toutes choses égales par ailleurs, ce qui n'est pas le cas ici car on ne contrôle pas l'évolution de la population ou la hausse globale des revenus. Il est cependant possible de faire l'hypothèse d'un effet momentum sur le marché de l'or ; lorsque le cours de l'or monte, les investisseurs achètent en se disant "ah ça monte, donc tout le monde va acheter aussi en se disant que c'est le bon moment". Ce type de comportement est d'ailleurs à l'origine de la formation de bulle... et de crack le jour où les investisseurs changent d'avis en prenant leur gains et en estimant que le cours s'éloigne trop des fondamentaux économiques.

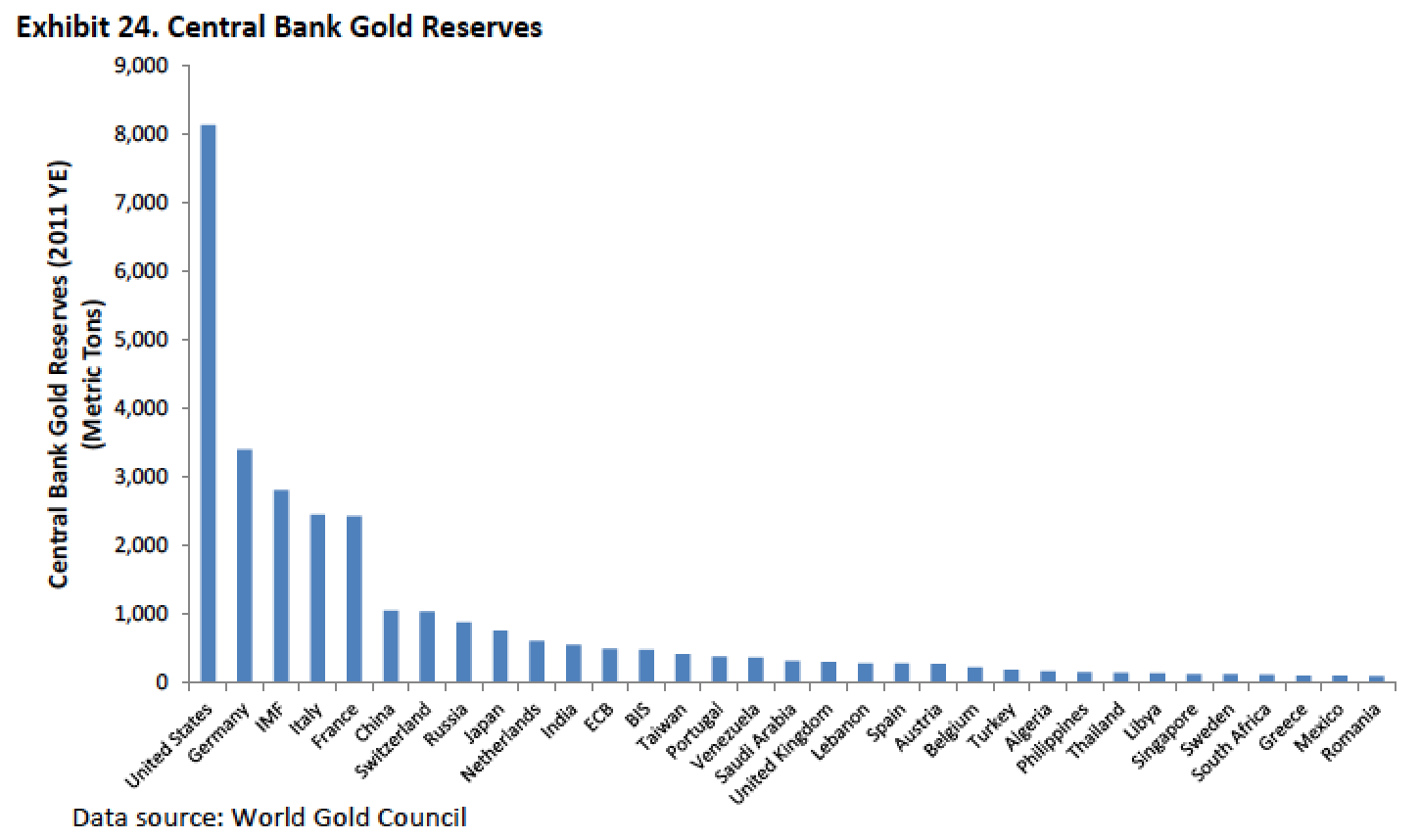

Sur le marché de l'or, les Banques Centrales sont des gros clients et détiennent actuellement environ 20% de l'or mondial (donc environ 50% de la demande d'or pour investissement provient des banques centrales). Nos amis américains ont un beau petit trésor de guerre à Fort-Knox (et à la FED), et sont de très loin les plus gros détenteurs mondiaux d'or. La France se classe cependant juste derrière l'Allemagne et l'Italie (et le FMI), avec environ 2500 tonnes d'or en stock.

Passons à l'offre ! Selon les estimations du U.S. Geological Survey, environ 76% des réserves totales en or présentes sur terre ont déja été exploitées : 171.000 tonnes d'or ont déjà été extraites et environ 51.000 tonnes seraient encore présentes sous terre. Si les prévisions de l'USGS sont correctes et au rythme actuel d'extraction (environ 2500 tonnes par an en moyenne), il resterait donc seulement 20 années d'extraction. Il existe aussi pas mal de scénarios possibles, avec par exemple et comme cité par les chercheurs du NBER, certaines études montrant le potentiel énorme en or des astéroides proche de la terre ("Core formation and metal�€�silicate fractionation of osmium and iridium from gold") ou bien encore le site AsteRank qui estime la valeur et le profit potentiel de l'exploitation des astéroides proches de la terrer selon les ressources naturelles présentes. Si l'on prend aussi en compte les travaux du prix de chimie Nobel Fritz Haber en ce qui concerne la possibilité d'extraire électro-chimiquement l'or contenu dans les océans, on comprend bien qu'il est assez difficile de savoir ce que l'avenir nous réserve, et donc dans notre cas comment l'offre va évoluer !

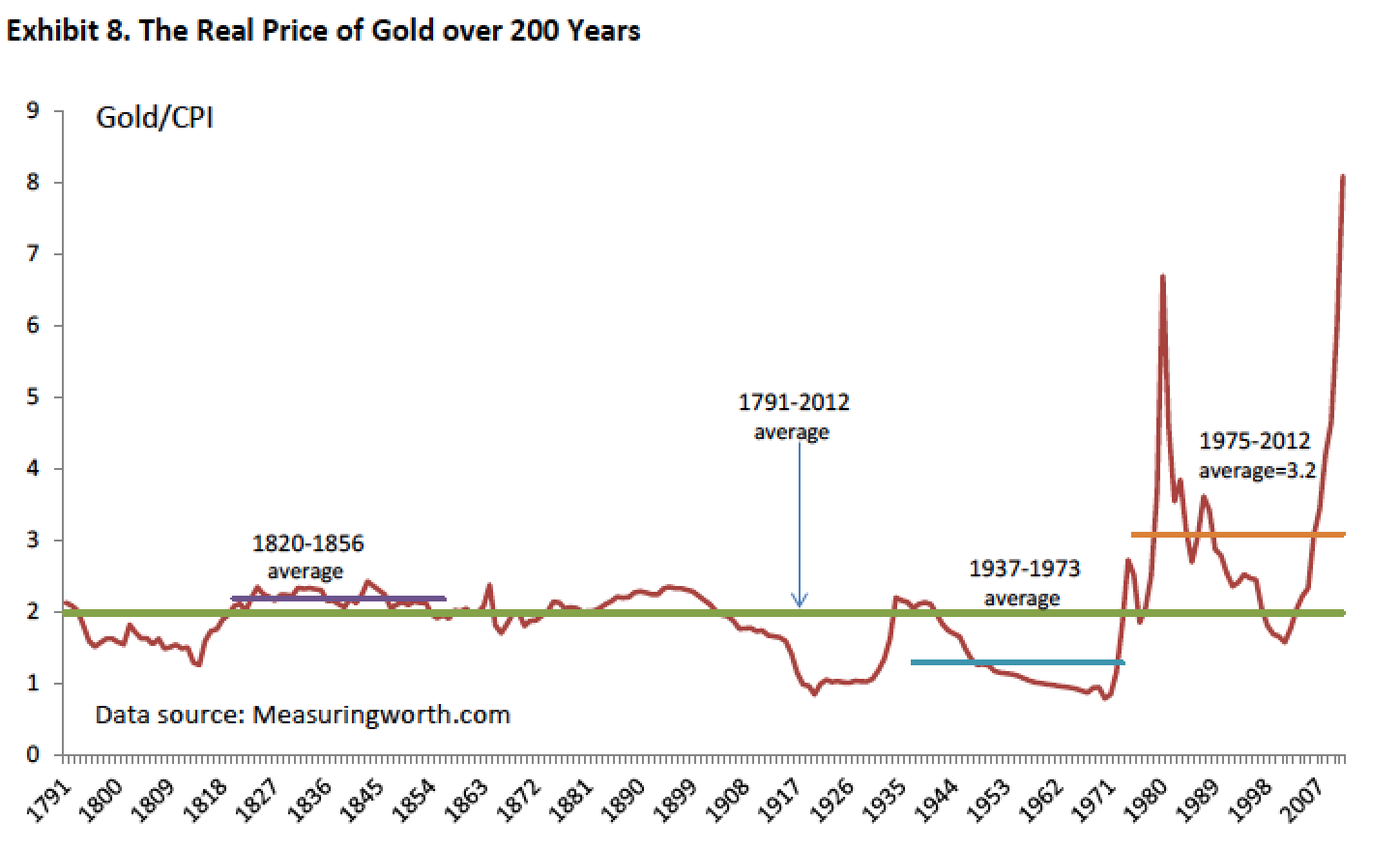

Côté offre, nous avons donc un risque non-négligeable d'épuisement des ressources rapides sur un scénario pessimiste, ce qui pourrait tendre à faire augmenter les prix. Mais comment la demande peut-elle évoluer ? De ce côté là, il y a des arguments dans les deux sens. Laissons nos bijoutiers et nos industriels tranquilles (la demande étant relativement stables et plus faciles à anticiper) et concentrons nous donc sur les investisseurs et les spéculateurs. En tant qu'actif financier, l'or devrait en théorie (et en se basant sur certaines hypothèses) avoir un rendement réel nul, c'est à dire un rendement égal l'inflation. Pourquoi ? Car contrairement à une entreprise qui crée de la valeur, le lingot d'or que vous stockez dans votre coffre fort ne fera pas des petits bébés lingots pendant la nuit. En se basant sur cela (rendement réel à long-terme nul), il semblerait donc que la demande actuelle d'or pour l'investissement est trop forte et que le cours actuel de l'or est surévalué. Le graphique suivant montre le ratio "rendement nominal de l'or / inflation" ; le rendement réel actuel de l'or est bien au dessus du rendement moyen des 200 dernières années. De nombreuses choses ont changées je vous l'accorde (fin de Bretton Woods et de l'étalon-or au milieu des années 1970, mondialisation, montée en puissance des pays émergents...) et il est important d'éviter absolument les raisonnements du type "ah c'était comme ça avant, donc cela doit revenir à la norme". De plus, si l'on regarde l'évolution du cours depuis quelques dizaines d'années, on se rend bien compte que la réalité est loin de la théorie.

De l'autre côté, se placent les investisseurs qui parient sur une hausse du cours de l'or. Il existe il est vrai de nombreux arguments qui peuvent sembler tout à fait recevable : hausse de la demande de la part des pays émergents, désir de la Chine de diminuer son exposition à la dette américaine ce qui pourrait entraîner une forte hausse de la demande en or de la part de la Banque Centrale chinoise, risque d'hyperinflation avec les politiques monétaires actuelles et utilisation de l'or comme valeur refuge ou couverture contre la hausse des prix, retour à un étalon-or dans un nouveau système monétaire international, sous-pondération actuelle de l'or dans les portefeuilles diversifiés...

Conclusion : Et alors Captain', il faut acheter des lingots ou pas finalement ? Vous avez maintenant quelques cartes en main, à vous de décider (-> phrase correcte pour dire "j'en ai aucune idée, débrouillez vous !"). De part sa corrélation faible avec les autres actifs financiers, l'or représente un actif intéressant dans une stratégie de diversification de portefeuille (lire : "La théorie moderne du portefeuille : une introduction"), et selon les auteurs de l'étude qui a servi de base à cet article, l'or devrait représenter en moyenne 2% de votre portefeuille (en se basant sur la réplication du portefeuille de marché et la valeur totale du stock d'or - "the world already follows a 53%/45%/2% stock/bond/gold allocation model" - Erb & Harvey). Cependant, l'or reste un actif risqué avec une très forte volatilité, et ne doit absolument pas être considéré comme un actif sans risque, ni comme un investissement de bon père de famille (lire : "L'investissement dans les métaux précieux : Mike Maloney Vs Captain Economics").

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.