Actuellement, le taux directeur de la Banque Centrale Européenne pour les opérations principales de refinancement est de 0,75%. Pourtant, si vous allez voir votre banque demain pour un demander prêt, le taux qu'elle va vous proposer sera bien loin du taux auquel la banque peut emprunter auprès de la Banque Centrale. Comment expliquer cela ? Et quel est le lien entre le taux directeur de la Banque Centrale et le taux de votre prêt à la banque ?

Tout d'abord, il faut bien comprendre à quoi correspond ce taux de 0,75% ! Pour respecter son objectif principal de stabilité des prix (inflation inférieure, mais proche, de 2% - lire "Pourquoi la BCE a t-elle un objectif d'inflation de 2% ?"), la Banque Centrale Européenne dispose de différents instruments de politique monétaire, afin de piloter les taux d'intérêt et de gérer la liquidité bancaire. Les opérations les plus classiques sont ce que l'on appelle les "opérations principales de refinancement", qui consistent en des opérations de cession temporaire destinées à fournir des liquidités de manière régulière, avec une fréquence hebdomadaire et, normalement, une échéance d�€�une semaine. Vous n'avez rien compris ? Détaillons alors une de ces opérations.

Tout d'abord, il faut bien comprendre à quoi correspond ce taux de 0,75% ! Pour respecter son objectif principal de stabilité des prix (inflation inférieure, mais proche, de 2% - lire "Pourquoi la BCE a t-elle un objectif d'inflation de 2% ?"), la Banque Centrale Européenne dispose de différents instruments de politique monétaire, afin de piloter les taux d'intérêt et de gérer la liquidité bancaire. Les opérations les plus classiques sont ce que l'on appelle les "opérations principales de refinancement", qui consistent en des opérations de cession temporaire destinées à fournir des liquidités de manière régulière, avec une fréquence hebdomadaire et, normalement, une échéance d�€�une semaine. Vous n'avez rien compris ? Détaillons alors une de ces opérations.

Lorsqu'une banque a besoin de liquidité, elle peut emprunter directement à la BCE. Chaque semaine, les banques de la zone se rendent donc au guichet de la BCE (virtuellement), afin d'emprunter au taux de refinancement défini par la BCE (notre fameux 0,75%) une certaine somme d'argent. Cet "emprunt" s'effectue sous la forme d'une "opération de cession temporaire" (en anglais: repurchase operation ou repo), c'est à dire que la banque apporte des actifs à une date "t" en garantie à la BCE, reçoit en échange une certaine somme d'argent, et une semaine plus tard, la banque doit rendre l'argent emprunté à la BCE (majoré des intérêts), et récupère alors ses actifs apportés en garantie. Le fait que la BCE exige des actifs en garantie permet d'éviter les pertes en cas d'impossibilité pour la banque de rembourser son prêt à la fin de la période.

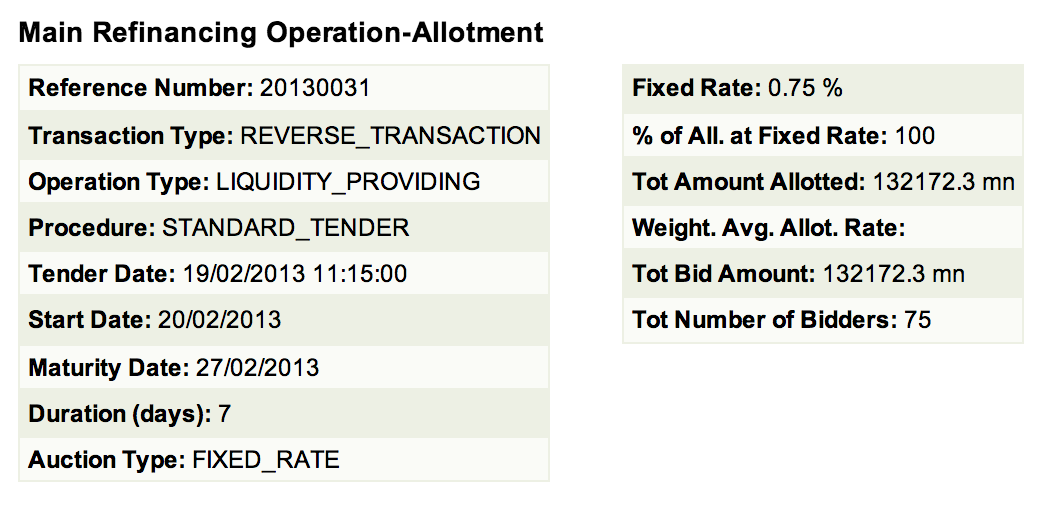

Sur le site officiel de la BCE, il est possible de voir la date, le montant, et le nombre de banques de la zone ayant participé aux opérations de refinancement chaque semaine (source: "History of all ECB open market operations"). La dernière opération d'Open Market a eu lieu aujourd'hui : 75 banques de la zone euro ont emprunté un total de 132 milliards d'euros au taux de 0,75% (montant qui doit être remboursé dans 7 jours). Il faut bien comprendre que le même jour, les banques ayant emprunté de l'argent il y a une semaine ont dû rembourser leurs prêts ; il n'y a donc pas injection nette de liquidité chaque semaine.

Il existe aussi d'autres opérations que les "Main Refinancing Operations" (MRO) présentées précédemment ; les désormais célèbres LTRO (Long-Term Refinancing Operations). L'idée est la même que pour les MRO, sauf que comme son nom l'indique, une opération LTRO à une maturité plus longue (normalement entre 1 et 3 mois). Par exemple, et afin d'apaiser les tensions sur les marchés, la BCE avait mis en place un LTRO "exceptionnel et non-conventionnel" en mars 2012, durant lequel 800 banques de la zone avaient emprunté un total de 530 milliards de dollars à un taux de 1% et une maturité de 3 ans (source: "Longer Term Refinancing Op.-Allotment - ECB").

Voici donc pour le taux de refinancement de la BCE. Mais il existe aussi deux autres taux directeurs ; le taux des dépôts au jour le jour et le taux de prêt marginal au jour le jour. Première différence avec le taux de refinancement présenté précédemment : on ne parle plus ici d'emprunt à maturité une semaine, mais d'une seule journée. Deuxième différence: il est possible d'utiliser ces facilités permanentes à n'importe quel moment, et non pas uniquement les jours où la BCE réalise une opération d'Open Market.

Le taux des dépôts au jour le jour correspond au taux d'intérêt versé par la BCE aux banques déposant de l'argent dans les coffres de la BCE. Actuellement, et ce depuis le 11 juillet 2012, la BCE reverse le taux d'intérêt fantastique de ... 0% sur les dépôts des banques. Ceci est cohérent avec le but actuel de la BCE, qui cherche à ce que la liquidité soit réinjectée dans l'économie et non pas redéposée dans ses propres caisses.

Le taux de prêt marginal au jour le jour correspond au taux versé par les banques à la BCE lorsque celle-ci veulent emprunter pour une durée d'un jour en dehors des opérations classiques de refinancement.

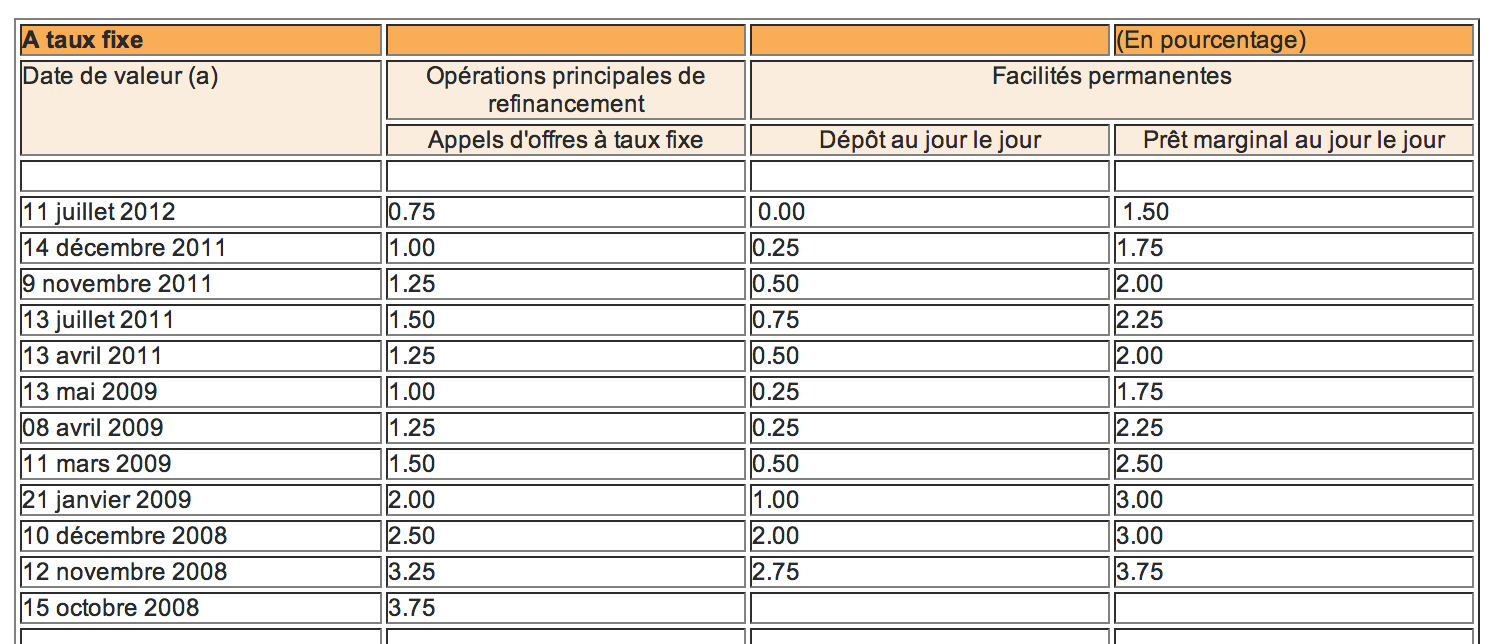

Il existe donc en réalité non pas un seul taux, mais bien trois taux principaux : (1) le taux des dépôts au jour le jour, (2) le taux de refinancement et (3) le taux de prêt marginal au jour le jour. En toute logique, le taux des dépôts au jour le jour est toujours inférieur au taux des prêts au jour le jour (sinon la BCE perdrait mécaniquement de l'argent chaque jour). Le taux de refinancement est inférieur au taux de prêt marginal ; une banque devant logiquement payer plus cher pour pouvoir emprunter n'importe quand et en dehors des opérations hebdomadaires classiques de la BCE. Vérifions donc tout cela, en regardant l'évolution de nos trois taux (source : "Banque de France - Les taux directeurs").

Ok Captain', c'est bien sympa tout ça, mais en quoi cela va jouer sur le taux de mon emprunt à la banque ? En tant qu'emprunteur, le taux de votre emprunt va dépendre de pas mal de données endogènes (votre niveau de risque, la maturité de votre prêt, les garanties que vous pouvez apportées...), mais aussi du taux auquel les banques se prêtent et empruntent de l'argent entre elles. Ce taux est appelé en zone euro le taux EONIA (Euro OverNight Index Average), et correspond au taux au jour le jour des dépôts interbancaires non-garanties. Et il existe une relation entre ce taux EONIA (certains prêt ayant d'ailleurs au passage une indexation sur un taux variable, du type EONIA ou EURIBOR) et les taux de la Banque Centrale.

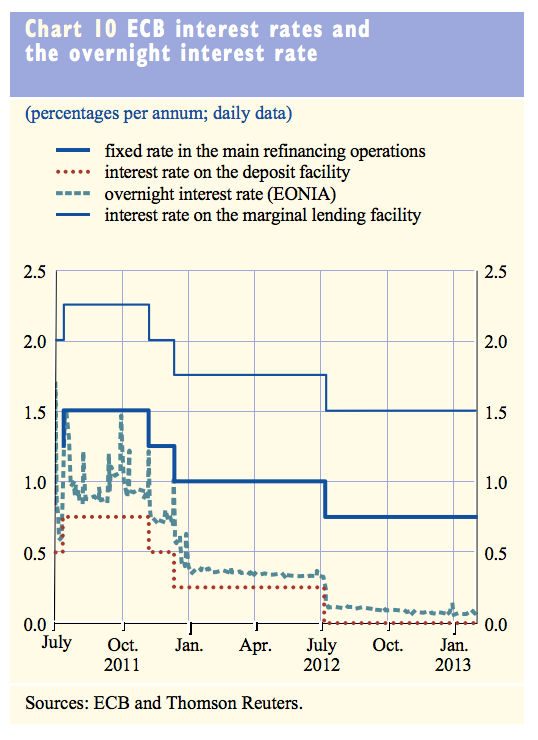

En effet, si l'on regarde le dernier Monthly Bulletin publié par la BCE (source : "ECB - Monthly Bulletin February"), on remarque sur le graphique page 30 que le taux EONIA évolue dans un corridor entre le taux de dépôt et le taux de prêt marginal. C'est entièrement logique ! Le taux EONIA ne peut pas être inférieur au taux de dépôt proposé par la BCE, car dans ce cas, les banques ayant un excès de liquidité auraient intérêt à déposer l'argent à la BCE au jour le jour plutôt que de le prêter à une autre banque (meilleur rendement et moins de risque à la BCE dans ce cas). Idem si le taux EONIA est supérieur au taux de prêt marginal proposé par la BCE, une banque en demande de liquidité aurait davantage intérêt à emprunter à la BCE plutôt qu'à une autre banque. On retrouve bien sur le graphique ci-dessous les mêmes chiffres que dans le tableau de la Banque de France pour les trois taux de la BCE, avec notre taux EONIA qui évolue dans un corridor. En ce moment, le taux EONIA est tout proche du taux de la facilité de dépôt à la BCE, ce qui est un signe de retour de la confiance entre les banques.

Voilà, nous avons donc maintenant notre lien entre le taux EONIA et les taux fixés par la BCE. Un graphique très bien fait résume les différents liens et mécanismes de transmission entre les décisions de la Banque Centrale Européenne et, entre autre, le coût du crédit bancaire (source: "Le marché Interbancaire").

Le taux de la BCE est donc directement relié au taux de l'EONIA. Dans la zone euro, il existe un autre taux de référence (en + de l'EONIA) dont vous avez sûrement déjà entendu parler : l'EURIBOR (Euro Interbank Offer Rate). La principale différence est sur la maturité du taux : l'EONIA correspond au taux interbancaire au jour le jour alors que l'EURIBOR se calcule sur des échéances plus longues : par exemple l'EURIBOR 3-mois correspond au taux auxquels les banques se prêtent de l'argent entre elles sans garantie (avec donc remboursement dans 3 mois).

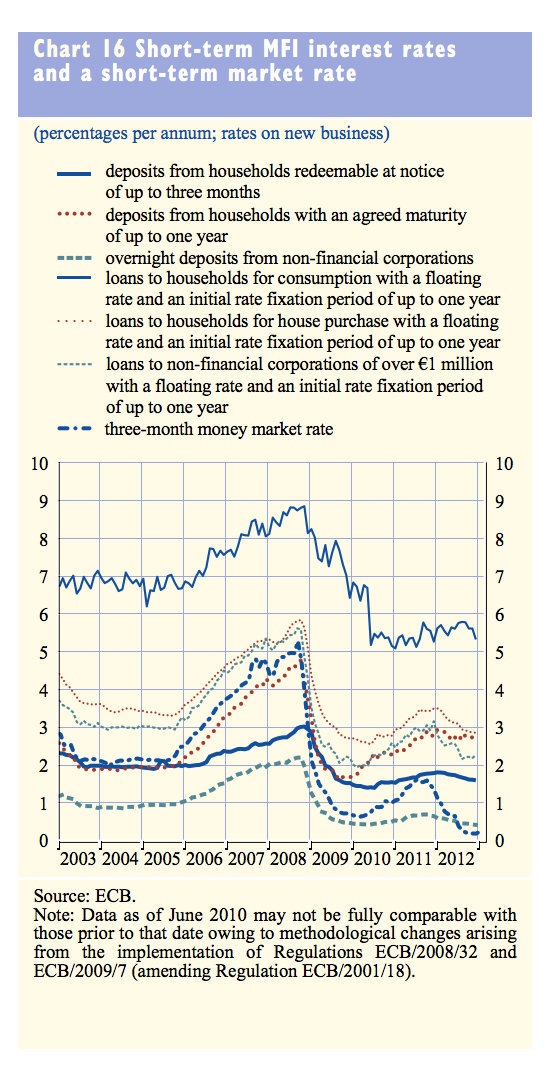

Sur le graphique ci-dessous, on remarque facilement le très fort lien entre le taux EURIBOR 3-mois et les différents taux d'emprunt des ménages (households) et des entreprises (non-financial corporations). La différence entre le taux d'un prêt le taux interbancaire de même maturité représente à peu près la marge réalisée par la banque (couverture des coûts, prime de risque...).

Conclusion: La fixation des taux directeurs par une Banque Centrale a un impact sur le coût de financement des banques, et donc en théorie in fine sur le taux d'emprunt des entreprises et des ménages. Une baisse des taux directeurs permet de diminuer le coût du crédit, et donc de relancer l'investissement et la consommation. Cependant, en période de crise grave, il est possible qu'une banque centrale ait des difficultés à booster l'investissement et la consommation si la transmission de la politique monétaire via les banques ne fonctionne plus, par exemple si les banques n'osent plus prêter de l'argent par peur que les entreprises ou les ménages ne puissent rembourser leurs emprunts (situation de "credit crunch"). C'est là que peuvent intervenir les méthodes non-conventionnelles des banques centrales, comme le LTRO 3 ans ou bien de nombreuses mesures prises par la FED (le taux de la FED étant déjà à 0%, impossible de le baisser davantage).

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.

Cet article est mis à disposition selon les termes de la licence Creative Commons Attribution - Pas de Modification 4.0 International. N'hésitez donc surtout pas à le voler pour le republier en ligne ou sur papier.